Investmentgesellschaften, Fondsanbieter ebenso wie Versicherer und Vorsorgeeinrichtungen müssen seit Jahresanfang die sogenannten Technischen Regulierungsstandards, kurz RTS, anwenden. Diese vor mehr als einem Jahr seitens der EU-Kommission veröffentlichten Vorgaben verpflichten die Anbieter, insbesondere Umwelt-, Sozial- und Governance-Ansätze (ESG) sowie Nachhaltigkeitsrisiken bei ihren Produkten offenzulegen. Vor diesem Hintergrund stellt die Ratinggesellschaft Morningstar ein sich „inmitten anhaltender Greenwashing-Bedenken und regulatorischer Unsicherheiten“ wachsendes Universum an Artikel 8- und Artikel 9-Fonds fest.

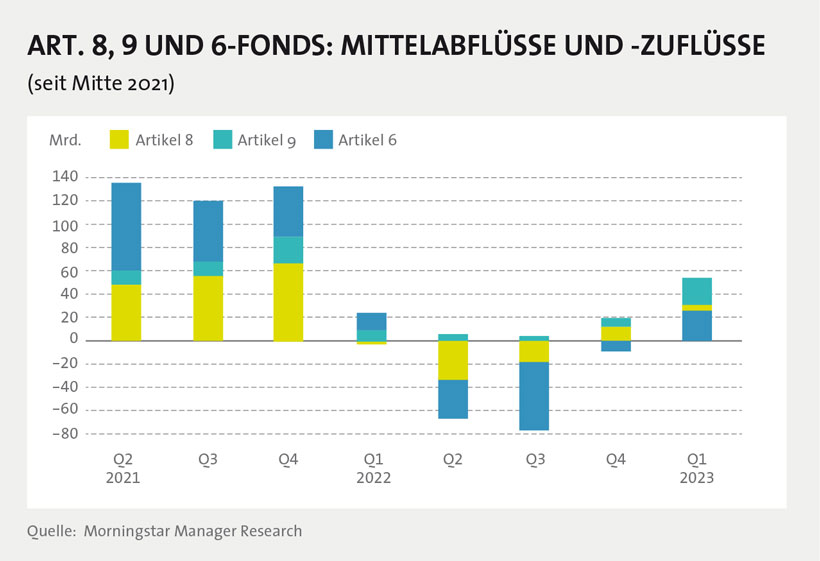

Deren jüngste Analyse auf Basis von 97,6 Prozent der in der EU zum Verkauf verfügbaren Fonds zeigt ein differenziertes Bild: Die ersten drei Quartale des vergangenen Jahres verzeichneten Artikel 8-Fonds Mittelabflüsse. Dann begann eine Erholungsdynamik, die sich bis ins erste Quartal 2023 fortsetzte und dort Mittelzuflüsse von 25,4 Milliarden Euro erzeugte. Im vorherigen Quartal war das Volumen allerdings mehr als doppelt so groß. Demgegenüber verzeichneten Artikel 9-Fonds seit der Einführung der Offenlegungsverordnung SFDR (Sustainable Finance Disclosure Regulation) im März 2021 keine Mittelabflüsse (siehe Schaubild). Mit zuletzt vier Milliarden Euro generierten sie jedoch so wenig Kapitalzuflüsse wie nie zuvor, schreiben die Analysten in ihrer Studie, die Geldmarktfonds, Dachfonds und Feeder-Fonds ausblendet.

Deren jüngste Analyse auf Basis von 97,6 Prozent der in der EU zum Verkauf verfügbaren Fonds zeigt ein differenziertes Bild: Die ersten drei Quartale des vergangenen Jahres verzeichneten Artikel 8-Fonds Mittelabflüsse. Dann begann eine Erholungsdynamik, die sich bis ins erste Quartal 2023 fortsetzte und dort Mittelzuflüsse von 25,4 Milliarden Euro erzeugte. Im vorherigen Quartal war das Volumen allerdings mehr als doppelt so groß. Demgegenüber verzeichneten Artikel 9-Fonds seit der Einführung der Offenlegungsverordnung SFDR (Sustainable Finance Disclosure Regulation) im März 2021 keine Mittelabflüsse (siehe Schaubild). Mit zuletzt vier Milliarden Euro generierten sie jedoch so wenig Kapitalzuflüsse wie nie zuvor, schreiben die Analysten in ihrer Studie, die Geldmarktfonds, Dachfonds und Feeder-Fonds ausblendet.

Welle an Herabstufungen

„Dieser erhebliche Einbruch der Mittelzuflüsse ist vor allem auf die große Anzahl von Fonds zurückzuführen, die von Artikel 9 in Artikel 8 umklassifiziert wurden“, schreiben die Autoren. Diese „Welle an Herabstufungen“ zeige sich im vierten Quartal 2022, als über 300 Artikel 9-Fonds zu Artikel 8-Fonds umgestellt wurden. Der Hintergrund seien Klarstellungen der Europäischen Wertpapier- und Marktaufsichtsbehörde ESMA (European Securities and Markets Authority) im vergangenen Sommer, wonach Artikel 9-Fonds ausschließlich in nachhaltige Anlagen investieren müssen, ausgenommen Barmittel und Vermögenswerte, die zu Absicherungszwecken verwendet werden.

Im ersten Quartal 2023 stellten die Analysten nur noch 14 entsprechende Herabstufungen von Artikel 9-Fonds fest. Seit Jahresanfang haben nahezu 300 Fonds ihren SFDR-Status geändert. Dabei wurden vorwiegend Artikel 6-Fonds zu Artikel 8-Fonds heraufgestuft. Lediglich zehn Mal wurden Fonds auf den Artikel 9-Status gehoben. Artikel 6-Fonds starteten mit einem Nettozufluss von 24,8 Milliarden Euro in das Jahr und stoppten damit die Mittelabflüsse der vorhergehenden drei Quartale.

Kaum Umstellungen

Auf Nachfrage von FONDS exklusiv im Rahmen einer Stichprobe verneint die Raiffeisen KAG entsprechende Umstellungen bei den Klassifizierungen, da man bereits 2014 mit der Umstellung auf ein nachhaltiges Anlagekonzept begonnen hat. „Wir haben keine Produkte nachträglich herunter- oder heraufgestuft“, antwortet Pierre Moulin, Global Head of Products and Strategic Marketing & Executive Committee Member bei BNP Paribas AM. Union Investment hat zwei Artikel 6-Fonds „auf die Anforderungen nach Artikel 8 umgestellt“. „Beide Fonds haben aber weder in der Phase der Umstellung noch anschließend wesentliche Zu- oder Abflüsse verzeichnet“, sagt Anja Bauermeister, Abteilungsleiterin Publikumsfonds bei dem Fondsanbieter.

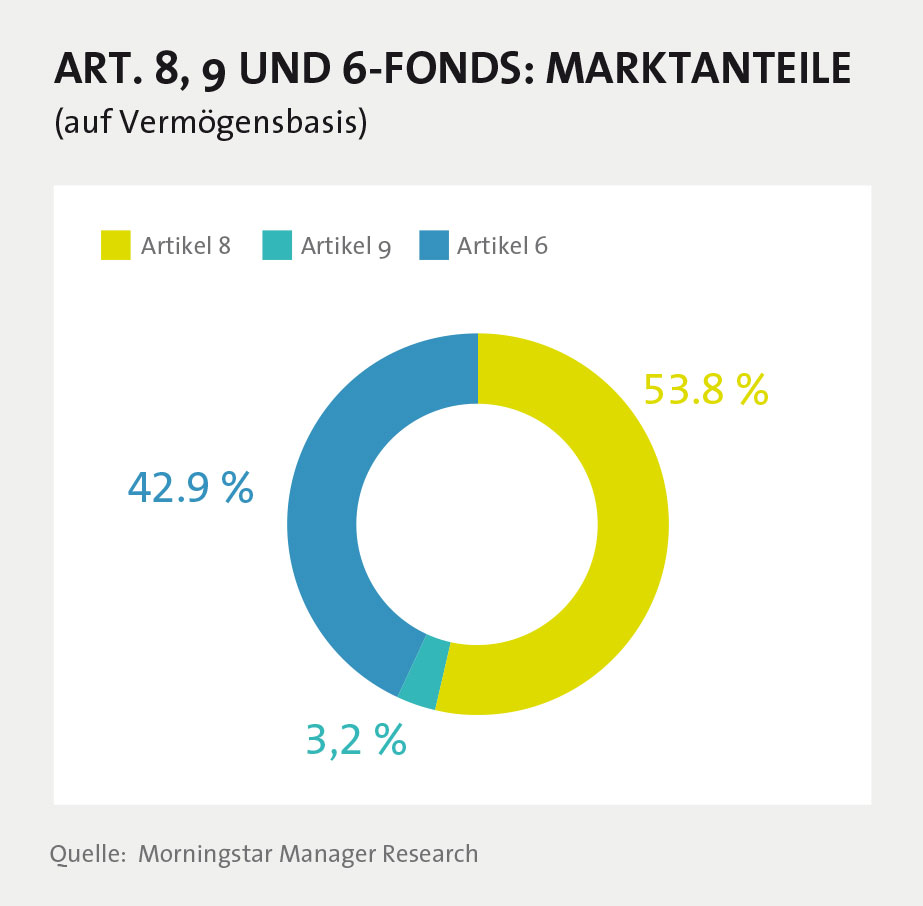

„Weltweit beobachten wir, dass sich die Mittelzuflüsse verstärkt auf die Anlagen mit den stärksten ESG-Merkmalen, also Artikel 8- und Artikel 9-Fonds polarisieren“, sagt Moulin. Morningstar-Analysen bestätigen diesen Trend für den europäischen Markt. Denn die Marktanteile dieser als nachhaltig klassifizierten Produkte haben deutlich zugenommen: So kommen Artikel 8-Fonds bezogen auf die verwalteten Assets inzwischen auf einen Marktanteil von 53,8 Prozent. Demgegenüber ist der Anteil von Artikel 9-Fonds mit 3,2 Prozent fast marginal. Während Artikel 6-Fonds auf dieser Basis 42,9 Prozent ausmachen, stellen sie bezogen auf die Zahl der angebotenen Fonds mit fast 55 Prozent immer noch mehr als die Hälfte des europäischen Fondsangebots (siehe Schaubild).

„Weltweit beobachten wir, dass sich die Mittelzuflüsse verstärkt auf die Anlagen mit den stärksten ESG-Merkmalen, also Artikel 8- und Artikel 9-Fonds polarisieren“, sagt Moulin. Morningstar-Analysen bestätigen diesen Trend für den europäischen Markt. Denn die Marktanteile dieser als nachhaltig klassifizierten Produkte haben deutlich zugenommen: So kommen Artikel 8-Fonds bezogen auf die verwalteten Assets inzwischen auf einen Marktanteil von 53,8 Prozent. Demgegenüber ist der Anteil von Artikel 9-Fonds mit 3,2 Prozent fast marginal. Während Artikel 6-Fonds auf dieser Basis 42,9 Prozent ausmachen, stellen sie bezogen auf die Zahl der angebotenen Fonds mit fast 55 Prozent immer noch mehr als die Hälfte des europäischen Fondsangebots (siehe Schaubild).

Kein Qualitätshinweis

Zusammengefasst lässt sich festhalten: Nach rund zwei Jahren hat die Fondsbranche etwa jeden zweiten Publikumsfonds als nachhaltig im Sinn von Artikel 8 und 9 der Offenlegungsverordnung klassifiziert. Für Anleger, die entsprechend investieren wollen, hat das derzeit einen Vorteil. Die andere Hälfte, eben die Artikel 6-Fonds, fallen für einen Fondseinstieg raus, weil sie für sie keine Option darstellen. „Aber die Klassifizierung nach Artikel 8 liefert dem Anleger nur den Hinweis, dass der Fonds ESG-Kriterien berücksichtigt und Transparenzpflichten erfüllt. Ein Ausdruck von Nachhaltigkeitsqualität ist es mitnichten“, erläutert Roland Kölsch.

Nach Einschätzung des Geschäftsführers der Qualitätssicherungsgesellschaft Nachhaltiger Geldanlagen (QNG) ist die Situation bei den „dunkelgrünen“, also den Artikel 9-Fonds, aber nicht besser. „Wir haben in einer gemeinsamen Untersuchung mit der Universität Hamburg festgestellt, dass knapp 40 Prozent der hierzulande zugelassenen Artikel 9-Fonds keine Methoden und Werkzeuge besitzen, um systematisch bestimmte Nachhaltigkeitswirkungen zu messen“, berichtet Kölsch und fügt hinzu: „Nur gut jeder dritte Artikel 9-Fonds, der für sich selbst einen Impact-Claim beansprucht, dürfte sich überhaupt als Impact-Fonds bezeichnen.“

Was Impact-Fonds auszeichnet

Charakteristisch für Impact-Fonds ist, dass sie eine nachhaltige, messbare Wirkung erzielen. Ein Beispiel: Ein Fondsmanager beteiligt sich am Kauf einer Anleihe, mit welcher der Emittent die Errichtung eines Windparks finanziert. Nach dessen Fertigstellung wird die Windenergie ins Stromnetz eingespeist, reduziert damit messbar den Anteil fossiler Energie an der Stromerzeugung und den damit einhergehenden Anteil an CO2-Emissionen. Der QNG-Geschäftsführer bezeichnet solche Kapitalanlagen als „Impact-generating-Investments“. Erwirbt der Fondsmanager hingegen z. B. Aktien eines Produzenten von Windturbinen, finanziert er den Impact, den das Unternehmen mit seinen Produkten erzielt. Ein solches Investment wäre dann „Impact-aligned“. Beide Ansätze werden nach seiner Einschätzung den Impact-Anforderungen gerecht. Die SFDR bilde dies jedoch nicht per se ab. So gebe es bspw. Artikel 8-Fonds, die mit Blick auf ihre Wirkungsgrade als Impact-Fonds gelten müssten, jedoch nicht entsprechend klassifiziert werden könnten, weil dem Fondsanbieter hierfür z. B. erforderliche Daten nicht zur Verfügung stehen.

Die Klassifizierung der Fonds unterstützt die Kunden und Berater bei der Fondsauswahl, insbesondere wenn eine Nachhaltigkeitspräferenz gewünscht wird, meint Sabine Macha, Leiterin Produktmanagement und stellvertretende Bereichsleiterin Corporate Responsibility bei der Raiffeisen KAG und fügt hinzu: „Ob Artikel 8 oder Artikel 9 spielt bei der Entscheidung in der Regel nur eine untergeordnete Rolle.“ Losgelöst von den Klassifizierungen umfasse die nachhaltige Anlagepolitik der Investmentgesellschaft durchgängig drei Aspekte: Erstens geht es um die Vermeidung kontroverser Geschäftsfelder und -praktiken durch Ausschlusskriterien. Zweiter Aspekt ist die Integration von ESG-Research in die Unternehmensbewertung und damit in die Titelauswahl durch Best-in-class-Verfahren. Drittens wird das Ziel verfolgt, durch Unternehmensdialoge und die Ausübung von Stimmrechten eine Veränderung im Sinne einer sozioökonomischen Wirkung zu erzielen.

Details und Indizes prüfen

„Artikel 8-Fonds bleiben verschwommen, da jeder Vermögensverwalter einen anderen Ansatz zur Klassifizierung seiner Produkte verfolgen kann“, sagt der Global Head of Products bei BNP Paribas AM und fügt hinzu: „Anleger und Berater müssen sich wirklich die Details des vom Vermögensverwalter gewählten Ansatzes ansehen, um dessen Seriosität zu beurteilen.“ Die Informationen seien in der vorvertraglichen Vorlage in Sachen SFDR des Fonds einsehbar. Bei Artikel 9-Fonds seien Anleger und Berater gefordert, die Robustheit der jeweils auf den Fonds angewendeten Methodik, wie nachhaltig investiert wird, zu prüfen. „Eine gute Möglichkeit ist, nach dem Anteil von Sustainable Investments an den wichtigsten Indizes zu fragen und sie zu vergleichen“, betont Moulin. Dies sei ein guter Ausgangspunkt, um verschiedene methodische Ansätze und die damit verbundenen Kriterien und Schwellenwerte zu diskutieren.

Auf Mindestanteil verpflichtet

BNPP AM hat für Art. 8 und 9-Fonds Standards festgelegt. So werde bei den meisten aktiv gemanagten Aktien- und Anleihefonds nach Artikel 8 die Richtlinie für verantwortungsvolles unternehmerisches Handeln angewendet, sodass normative und sektorale Ausschlüsse zum Tragen kommen. Zweitens müssen die Fonds über einen ESG-Score verfügen, der über dem ihres Anlageuniversums oder ihrer Benchmark liegt. „Darüber hinaus haben wir uns für die meisten unserer Artikel-8-Produkte verpflichtet, einen Mindestanteil an nachhaltigen Investitionen im Portfolio zu halten“, sagt der Produktchef und betont, dass man hier anspruchsvoller als viele Mitbewerber vorgehe. Und Artikel 9-Fonds? Diese Fonds müssen, basierend auf der eigenen Methodik, ein ökologisches oder soziales Ziel verfolgen und dürfen nur Anlagen umfassen, die als nachhaltig eingestuft werden.

Messbare Wirkungsziele

„Die vermeintlichen Klassifizierungen nach Artikel 8 und 9 Offenlegungs-Verordnung sind lediglich Anforderungen zur Offenlegung und keine Produktkategorien“, sagt die Abteilungsleiterin Publikumsfonds bei Union Investment und fügt hinzu, dass die angebotenen Fonds dadurch transparenter und vergleichbarer werden. Bei beiden Fondsklassen kämen Ausschlussregeln über den „UniESG Nachhaltigkeitsfilter“ zum Einsatz, ein ESG-Kontroversen-Screening sowie Engagement ebenfalls über Unternehmensdialoge und den Einsatz des Stimmrechts auf Hauptversammlungen. Außerdem wurden zwei neue Artikel 9-Fonds herausgebracht, die ein „wirkungsvolles Anlageziel mit einem entsprechenden Investmentprozess“ verfolgen. Konkret geht es dabei um einen messbaren positiven Beitrag zur Eindämmung des Klimawandels bzw. zur Erreichung bestimmter Nachhaltigkeitsziele, analog der Social Development Goals, kurz SDG, der Vereinten Nationen.

Die Klassifizierungen ebenso wie das European ESG Template, kurz EET, das viele Nachhaltigkeitsinfos in einem festgelegten Format enthält, spielen in der Anlageberatung auch nach Einschätzung von Bauermeister nur eine untergeordnete bis keine Rolle. Gleiches gelte für die seit August 2022 verpflichtende Nachhaltigkeitspräferenzabfrage (NHPA) innerhalb der Anlageberatung. Wie schon vor Beginn der Nachhaltigkeitsregulierung komme es ganz besonders auf das Produktversprechen an, also das Anlageziel und die Anlagestrategie. „Unsere Artikel 9-Fonds unterscheiden sich hierbei von unseren Artikel 8-Fonds beispielsweise durch die Ausrichtung auf die Erreichung eines spezifischen, im Produktversprechen festgelegten nachhaltigen Anlageziels“, erläutert Bauermeister, stellt aber sogleich fest: „Dieses abweichende wirkungsbezogene Produktversprechen ist nicht zwangsläufig an eine Artikel 9-Klassifizierung gebunden.“ Entsprechend hatte sich kürzlich die ESMA geäußert.

Wichtiger als die Klassifizierungen sind aus Beratersicht die Kriterien der MiFID, stellt die Expertin der Raiffeisen KAG fest und verweist konkret auf die Berücksichtigung der wichtigsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren (PAI) sowie den Ausweis eines nachhaltigen Investments auf Basis der Offenlegungs-Verordnung bzw. der EU-Taxonomie. „Unsere nachhaltige Fondspalette berücksichtigt durchgehend PAIs und weist mit wenigen Ausnahmen bei Artikel 8-Fonds einen 51-Prozent-Anteil sowie bei Artikel 9-Fonds einen 90-Prozent-Anteil an nachhaltigen Investments aus“, sagt Macha.

Der QNG-Geschäftsführer bestätigt die hohe Bedeutung der PAIs für die Anlageberatung und sagt mit Blick auf Artikel 9-Fonds: „Hier sollte es Beratern aufgrund der definierten Anlage- und Wirkungsziele sowie den bereitgestellten Informationen leichter fallen, die Kunden bedarfsgerecht zu beraten.“ Dies befreie den Berater jedoch nicht davon zu prüfen, ob der Fonds den Kundenanforderungen qualitativ gerecht wird und letzten Endes seinen Nachhaltigkeitspräferenzen entspricht. „Das gilt auch beim Einsatz von Labeln, wie dem FNG-Siegel“, sagt Kölsch, betont aber: „Im Unterschied zu Klassifizierungen erhalten Berater mit externen Zertifizierungen einen Nachhaltigkeitsfilter, der die wachsende Produktauswahl qualitativ eingrenzt, um schließlich ein kundengerechtes Produkt auszuwählen.“