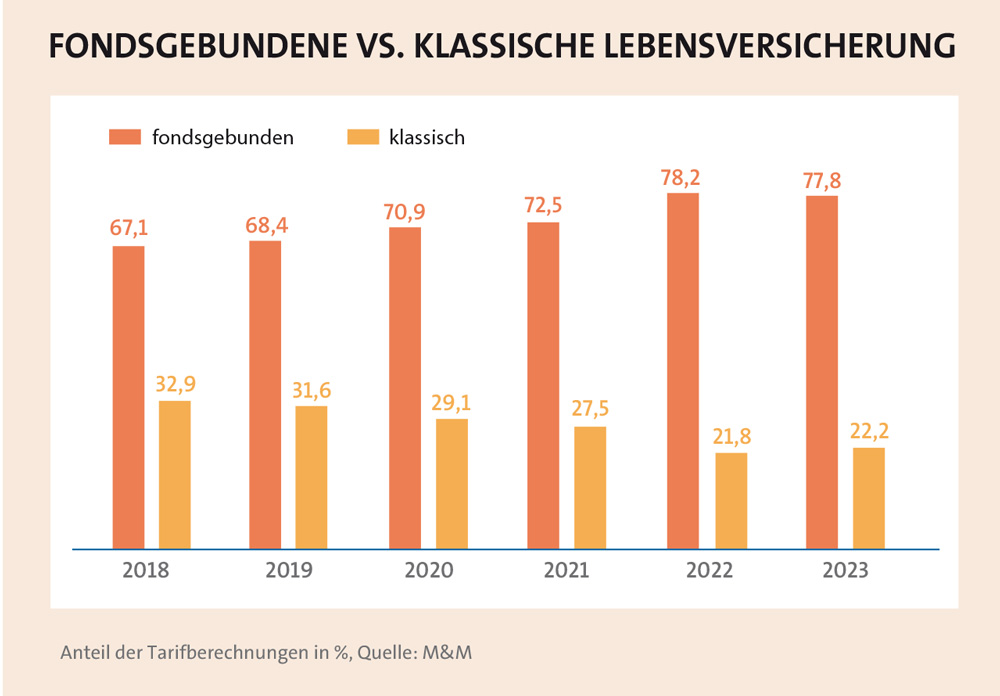

Bei der privaten Altersvorsorge steht Sicherheit hierzulande weit oben auf der Prioritätenliste. Viele wünschen eine Garantie auf das eingezahlte Kapital. Das Problem: Garantien kosten Geld und können die Rendite erheblich drücken. Angesichts der gesunkenen Garantieverzinsung hat die Altersvorsorge mit klassischen Lebensversicherungen rapide abgenommen. Entfielen 2018 noch rund ein Drittel der Tarifberechnungen auf diese Anlageform, sind es aktuell nur noch 22,2 Prozent. Spiegelbildlich ist der Anteil fondsgebundener Lebensversicherungen mit Kapitalmarktorientierung von rund 67 Prozent 2018 auf nun gut 78 Prozent gestiegen (siehe Schaubild unten).

Teure Garantien

„Fondspolicen mit Garantien sind wie Schneeketten im Sommer“, habe ein Makler einmal zu ihm gesagt, erzählte Thorsten Uhrbach vom Baloise Vertriebsservice bei einer Diskussionsrunde auf der Vorsorgemesse DKM im Oktober 2023. Er ist überzeugt, dass man bei langen Laufzeiten keine Beitragsgarantie brauche. Auch die Stiftung Warentest kommt nach ihrer Untersuchung von 20 Angeboten zu dem Schluss: „Hände weg von fondsgebundenen Renten mit Garantie.“ Hohe Sicherheit und hohe Rendite gleichzeitig schließen sich bei der Geldanlage aus, so die Tester.

Professor Michael Hauer, Geschäftsführer des Instituts für Vorsorge und Finanzplanung (IVFP), meint, dass Garantien im Grundsatz tatsächlich keine optimale Lösung darstellen, denn es gibt sie nicht umsonst. Auf unsere Nachfrage erläutert er, dass bei der Garantieerzeugung so genannte Opportunitätskosten anfallen. So wird der entgangene Gewinn bezeichnet, der durch geringere Renditen zum Beispiel bei Investments in Anleihen gegenüber Aktien entstehen kann. Vielfach können Kunden aber die Kursschwankungen an den Börsen und damit verbundene zwischenzeitige Kursverluste schwer aushalten – und würden dann aus den Aktienmärkten aussteigen und Verluste realisieren, obwohl noch eine lange Laufzeit vorhanden ist. In solchen Fällen sorgten die Garantien dafür, dass die Kunden etwas beruhigter sind. Allerdings kann dieses „Beruhigungsmittel“ viel Geld kosten. Denn bei langen Laufzeiten – wie gewöhnlich bei der Altersvorsorge – haben Vorsorgesparer bei Aktieninvestments eine sehr große Chance, wesentlich mehr als die eingezahlten Beiträge zu erzielen, ist auch Hauer überzeugt.

Professor Michael Hauer, Geschäftsführer des Instituts für Vorsorge und Finanzplanung (IVFP), meint, dass Garantien im Grundsatz tatsächlich keine optimale Lösung darstellen, denn es gibt sie nicht umsonst. Auf unsere Nachfrage erläutert er, dass bei der Garantieerzeugung so genannte Opportunitätskosten anfallen. So wird der entgangene Gewinn bezeichnet, der durch geringere Renditen zum Beispiel bei Investments in Anleihen gegenüber Aktien entstehen kann. Vielfach können Kunden aber die Kursschwankungen an den Börsen und damit verbundene zwischenzeitige Kursverluste schwer aushalten – und würden dann aus den Aktienmärkten aussteigen und Verluste realisieren, obwohl noch eine lange Laufzeit vorhanden ist. In solchen Fällen sorgten die Garantien dafür, dass die Kunden etwas beruhigter sind. Allerdings kann dieses „Beruhigungsmittel“ viel Geld kosten. Denn bei langen Laufzeiten – wie gewöhnlich bei der Altersvorsorge – haben Vorsorgesparer bei Aktieninvestments eine sehr große Chance, wesentlich mehr als die eingezahlten Beiträge zu erzielen, ist auch Hauer überzeugt.

„Ein geringeres Garantieniveau ermöglicht tendenziell eine höhere Beteiligung am Kapitalmarkt“, erklärt Lars Heermann, Bereichsleiter Analyse und Bewertung bei der Rating-Agentur Assekurata. Demnach sind Fondspolicen mit Garantien sehr unterschiedlich ausgestaltet und bieten im Vergleich zu klassischen Lebensversicherungen reduzierte Garantien. Der Redaktion sind drei Fondspolicen verschiedener Anbieter aufgefallen, die gerade auf diesem Feld aus der Menge herausragen, aber nicht nur, wie der folgende Überblick zeigt.

„Baloise Best Invest mit Vario Plus“

Bei der Fondspolice „Baloise Best Invest“ können die Anlagebeiträge flexibel in Fonds, Anlageportfolios und Garantievermögen investiert werden. Während der Vertragslaufzeit können Kunden den Fonds- bzw. Garantieanteil selbst wählen und im Zeitverlauf verändern. So ist sinnvollerweise gerade in der Anfangszeit eine 100-prozentige Investmentanlage kein Problem. Einmal jährlich ist es per „Sicherungsoption“ möglich, bis zu 100 Prozent des Fondsvermögens in das Garantievermögen umzuschichten. Mit „Vario-Plus“ steht zudem jederzeit ein Baustein zur Verfügung, durch den sich der Garantie-Anteil am Anlagebeitrag automatisch jedes Jahr erhöht, bis er zum Ende der Beitragszahlungsdauer 100 Prozent erreicht hat. Während der Rentenphase können Kunden weiterhin ihre gewählten Fonds und auch von der fondsgebundenen in eine konventionelle Verrentungsvariante wechseln. Die große Auswahl der über 120 Fonds enthält die üblichen Blockbuster, ETFs, 60 nachhaltige Fonds sowie Baloise Vermögensportfolios mit Schweizer Kapitalmarktexpertise, die bis zu zwölfmal pro Jahr gebührenfrei gewechselt werden können. Viele Fonds sind in kostengünstigeren, so genannten institutionellen Tranchen erhältlich. Die Baloise Vermögensportfolios stehen in drei Risikoausprägungen jeweils als ETF-Variante oder mit aktiven Fonds zur Verfügung. Sie alle enthalten den „Spurassistenten“, der das Portfolio innerhalb der vorgegebenen Schwankungsbreite hält und damit Beratungs-Haftungsrisiken minimiert.

Ab einem monatlichen Beitrag von 25 Euro und einer Mindestaufschubzeit von fünf Jahren können Versicherte den Grundbaustein für ihre Altersvorsorge legen. Um den Vertrag flexibel gestalten zu können, helfen die beschriebenen Optionsbausteine wie die Sicherungs- und Investmentoption, der Vario-Plus-Baustein und das Ablaufmanagement, lobt das Analysehaus Ascore das Produkt. Flexibilität bei Zuzahlungen und Beitragspausen sind gegeben. Mit der Liquiditätsoption können Kunden Geld aus dem Vermögen ihrer Privatrente Best Invest entnehmen, um finanzielle Engpässe zu überwinden. Die flexible Auszahlung ist zwischen dem 60. und 89. Lebensjahr möglich. Spätestens mit dem 89. Lebensjahr wird das vorhandene Kapital in eine garantierte lebenslange Altersrente umgewandelt.

Weitere Features sind geringe Effektivkosten (bei unter einem Prozent in den gängigen ETFs mit Laufzeiten ab 35 Jahren), einer der höchsten garantierten Rentenfaktoren am Markt und sehr hohe Vertragswerte bereits in den ersten Vertragsjahren sowie ein sehr gutes Preis-Leistungs-Verhältnis, erklärt der Versicherer. Darüber hinaus verspricht der Anbieter eine „Expresspolicierung“, die die Beratung vereinfachen soll.

„Privatrente Generation private plus“

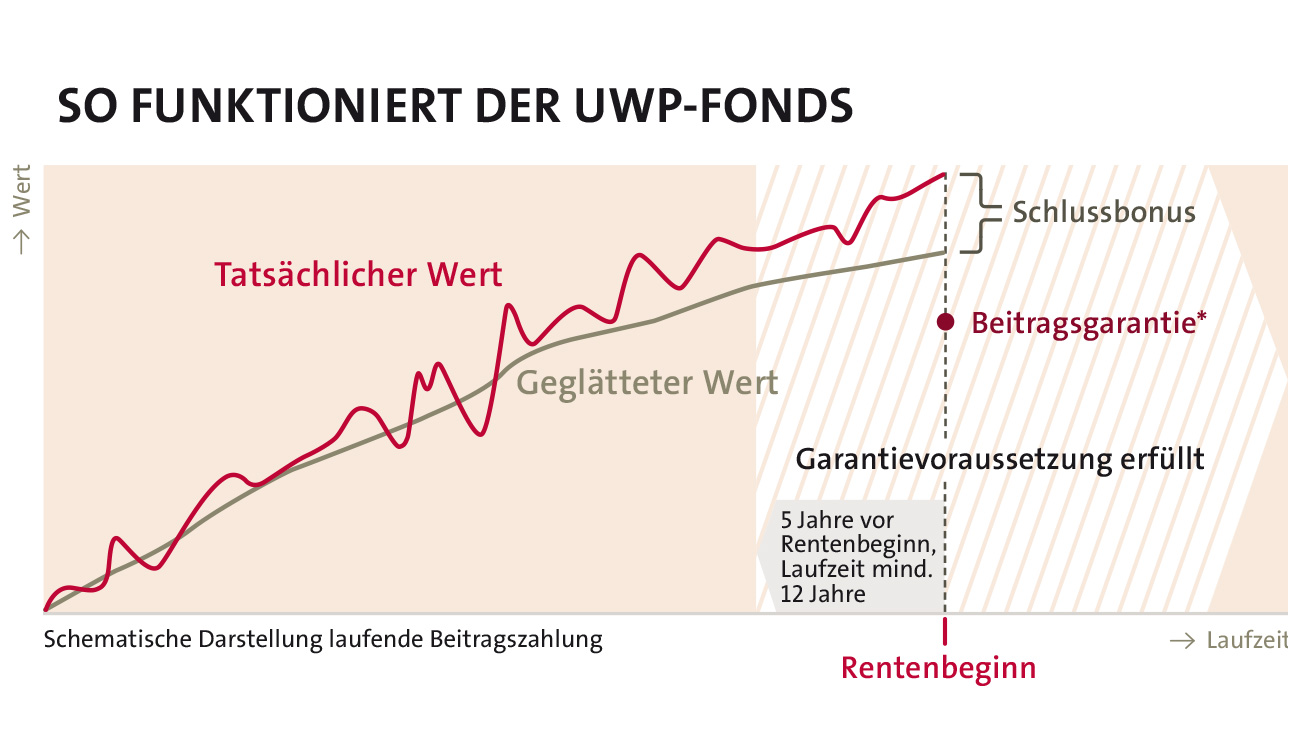

Bei der Fondspolice „Privatrente Generation private plus“ von Canada Life greift eine endfällige Garantie nach dem Unitised-With-Profits-Prinzip zum vereinbarten Rentenbeginn. Hier erfolgt die Anlage in den UWP-Fonds, einen aktiv gemanagten Mischfonds, und nicht in ein klassisches Sicherungsvermögen wie bei deutschen Versicherern. Das UWP-Prinzip sieht zwei Konten vor: den tatsächlichen Wert und den geglätteten. Beim geglätteten Wert deklariert Canada Life jährlich einen geglätteten Wertzuwachs, der nicht negativ sein kann. Dieser beträgt aktuell 1,7 Prozent und ist im Vergleich zum Vorjahr um 0,2 Prozentpunkte gestiegen. Sind die vertraglichen Garantievoraussetzungen erfüllt, fängt er mögliche Kurseinbrüche zu Rentenbeginn auf und bietet Kunden damit Sicherheit. Die tatsächliche Wertentwicklung des UWP-Fonds hat sich langfristig als robust erwiesen. Seit seiner Auflegung am 31. Januar 2004 erwirtschaftete er durchschnittlich 4,4 Prozent Rendite per anno (Stand 31. Oktober 2023). Dies wurde durch das Prinzip der endfälligen Garantie erreicht, die es zulässt, verstärkt in Aktien zu investieren.

Neben dem UWP-Fonds kann aus rund 60 Fonds gewählt werden, darunter ETFs und Themenfonds. Ein Automatisches Portfolio Management eröffnet die Möglichkeit, sich das Investment von den Anlageexperten zusammenstellen zu lassen. Die getroffene Fondsauswahl lässt sich bis zu 20-mal pro Jahr kostenfrei ändern oder die Beitragszahlung anpassen. Zuzahlungen und Entnahmen sind ebenfalls möglich. Auch besteht die Wahl einer Startoption mit einem Mindestbetrag von 20 Euro monatlich im ersten Versicherungsjahr. Dieser steigt während der Startphase von maximal fünf Jahren linear auf den vereinbarten Beitrag von mindestens 50 Euro monatlich an.

Die Kosten werden transparent dargestellt, aber die Kostenquote ist relativ hoch. Das zeigt sich gerade in den ersten fünf Jahren. Sie liegt laut Beispielrechnungen des Versicherers bei dem Musterbeispiel einer 35-jährigen Person (Rentenaufschubzeit 32 Jahre), die monatlich 200 Euro einzahlt, bei 4,75 Prozent. Kostenentlastend wirken hingegen Treueboni. Zu Rentenbeginn haben Kunden die freie Wahl: Rente, Kapitalzahlung oder eine Kombination aus beidem.

„myLife Invest Rente“

Die myLife Lebensversicherung AG gehört zur Ideal Versicherung in Berlin und hat sich auf Nettoversicherungen spezialisiert, bei denen Kunden und Finanzberater die Vergütung für die Beratungs- und Vermittlungsleistung unabhängig, individuell und direkt vereinbaren können. Die Gesellschaft wirbt darüber hinaus mit geringen Produkt- und Verwaltungskosten. So ganz ohne Kosten geht es aber nicht: Abschlusskosten fallen an, sie sind Teil der Betriebskosten, die einmalig durch den Abschluss eines Versicherungsvertrages mit einem Kunden entstehen. Dazu gehören die Kosten für Werbung sowie Kosten der Antrags- oder Risikoprüfung, der Antragsbearbeitung und der Ausfertigung des Versicherungsscheins. Laut Versicherer liegt die Abschlusskostenquote bei niedrigen 0,2 Prozent, die Verwaltungskosten bei 1,6 Prozent. Der Versicherer erhebt die Kosten für den Abschluss und die Verwaltung des Vertrages einmal pro Versicherungsjahr sowie bei Übergang in den Rentenbezug oder bei Beendigung des Vertrages durch Kapitalabfindung, Kündigung oder Tod. Pro Jahr fallen konkret 60 Euro und maximal 0,45 Prozent des Fondsvolumens als Kosten an. Die Kosten berechnet der Versicherer auf Basis aller in dem Versicherungsvertrag vorhandenen Fonds, aus denen sie entnommen werden.

So genannte Kick-Backs gebe es bei myLife grundsätzlich nicht. Kick-Backs sind Rückflüsse der von Kunden bezahlten Gebühren der Fondsgesellschaften an die Vermittler. Die bei diesen Produkten zurückfließenden, fondsbezogenen Kick-Backs werden in Form von so genannten fondsindividuellen Überschüssen vollumfänglich dem Vertragsguthaben der Versicherung und damit den Kunden gutgeschrieben.

Das Produkt „myLife Invest Rente“ ist eine fondsgebundene Rentenversicherung mit monatlicher Beitragszahlung. Für Einmalzahlungen ab 5.000 Euro steht das Produkt „myLife Invest“ zur Verfügung. Die Kunden entscheiden selbst, wie Ihr Geld in chancenreiche und sicherheitsorientierte Anlagen aufgeteilt wird. Es stehen dabei mehr als 7.000 ETFs und Investmentfonds zur Auswahl. Der Mindestbeitrag beträgt 150 Euro monatlich oder 100 Euro monatlich in Kombination mit einer Zuzahlung zu Vertragsbeginn von mindestens 5.000 Euro. Ein Wechsel der Fonds kann jederzeit und einfach online und gebührenfrei beauftragt werden.

Darüber hinaus können Kunden mit der Festlegung auf ein festes Datum den Ablauf der Police für den Erlebensfall selbst bestimmen. Auf Wunsch sind auch vorzeitige Auszahlungen von mindestens 1.000 Euro ohne Stornogebühren während der Laufzeit möglich, erklärt der Versicherer. Mindestens 5.000 Euro müssen im Vertrag verbleiben. Nach Rentenbeginn ist gegebenenfalls eine einmalige Kapitalentnahme möglich. Zum Ablauf kann zwischen einer lebenslangen Rente oder einer Kapitalabfindung oder einer Kombination aus beidem gewählt werden.

Fazit

Bei der „Privatrente Generation private plus“ der Canada Life greift eine endfällige Garantie nach dem Unitised-With-Profits-Prinzip zum vereinbarten Rentenbeginn bei gleichzeitig bisher überzeugenden Anlageergebnissen. Die Anlage erfolgt in den UWP-Fonds, einen aktiv gemanagten Mischfonds, und nicht in ein klassisches Sicherungsvermögen wie bei deutschen Versicherern. Auf jeden Fall ist das Durchhaltevermögen der Kunden gefragt, da eine hohe Anfangsbelastung mit Kosten eine frühzeitige Kündigung verlustreich macht.

Bei der „Baloise Best Invest mit Vario Plus“ finden Kunden vielfältige Varianten der Garantiegestaltung, können aber gleichwohl auch gänzlich die Investment-Karte ziehen. Von Vorteil ist die Qualität der Fondspalette und die große Auswahl der über 120 Fonds. Für beide Produkte gilt, dass die Kosten durch eine lange Anlagezeit mehr als kompensiert werden.

Wer es kostenmäßig schlank haben möchte, findet in der „myLife Invest Rente“ eine interessante Option. Bei der Produktgestaltung dürfte Investment-Know-how eines qualifizierten Beraters hilfreich sein. Denn es steht eine außerordentlich große Auswahl an Investmentfonds zur Verfügung, die manchen „erschlagen“ dürfte.