Der Monat August hat an den weltweiten Börsen eine Wende eingeläutet. Nachdem die japanische Notenbank Ende Juli die Zinsen das zweite Mal im laufenden Jahr angehoben hat, legte der Yen ein gutes Stück nach seinem historischen Sinkflug erstmals wieder zu. Dies löste eine Verkaufswelle bei jenen Aktiengeschäften aus, die internationale Investoren mit günstigen Yen-Krediten getätigt hatten.

Gleichzeitig verunsicherte die Flut an schwächeren Wirtschaftsdaten Investoren. In der Eurozone legte etwa der von S&P Global berechnete Einkaufsmanagerindex für den August zwar auf 51,2 Zähler zu. Doch der Wert für die Industrie – ein Teilbereich der Gesamtrechnung – sank leicht auf 45,6 Punkte. In Deutschland, der größten Wirtschaft innerhalb der Eurozone, verschlechterten sich die ZEW-Konjunkturerwartungen in der Umfrage vom August 2024 deutlich. Der Ifo-Geschäftsklimaindex sank zudem leicht auf 86,6 Punkte.

In den USA schwächte sich obendrein der Arbeitsmarkt im Juli unerwartet ab, wie Anfang August bekannt wurde. So wurde die Zahl der Beschäftigten im Juli deutlich verfehlt und die Daten für Juni wurden nach unten korrigiert, sodass allein in den vergangenen zwei Monaten 88.000 Arbeitsplätze weniger als erwartet geschaffen wurden. Auch die Inflation sank einmal mehr und erreichte im Juli 2,9 Prozent im Vergleich zum Vorjahreswert.

Insbesondere in den USA wächst daher die Rezessionsgefahr, mahnt Kris Atkinson, Portfoliomanager des Fidelity Global Corporate Bond Fund. Solch eine Entwicklung könne sich auf die Kreditqualität der Unternehmenslandschaft negativ auswirken. Ein Umstand, der den positiven Trend im ersten Halbjahr 2024 etwa auf dem Markt für US-Unternehmensanleihen konterkarieren würde. Immerhin wurden in dieser Zeit eine Menge Emittenten vom Hochzinsbereich (einschl. Bonitätsnote BB+) in das besser benotete Investment Grade hinaufgestuft. Dieses Segment beginnt ab einer Bonitätsnote von BBB- und reicht bis hin zur Höchstnote von AAA.

Fidelity-Experte Atkinson präzisiert den Trend: So wurde in den USA ein Volumen von 20 Milliarden US-Dollar in den Investment-Grade-Bereich hinaufgestuft – solche Emittenten werden auch „Rising Stars“ genannt –, während lediglich ein Volumen von 1,7 Milliarden US-Dollar in den Hochzinsbereich herabgestuft worden war. Hier ist die Rede von „Fallen Angels“. Ähnlich positiv ist die Entwicklung in Europa gewesen, ergänzt der Fidelty-Experte und fügt hinzu: „Mit der wachsenden Wahrscheinlichkeit einer Rezession in den USA werden sich höchstwahrscheinlich die Bilanzen manch eines Unternehmens verschlechtern und die Herabstufungen zunehmen.“

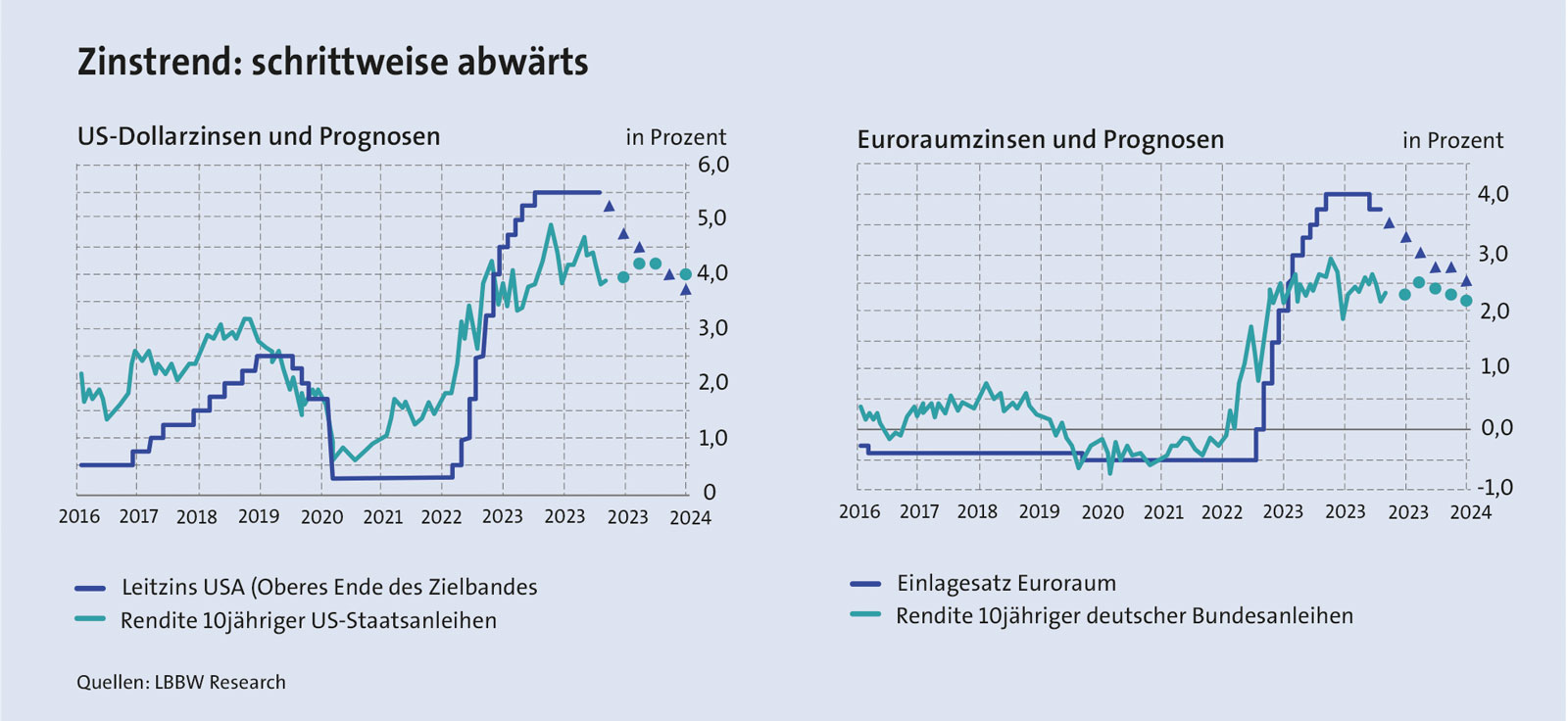

Die Ära erhöhter Zinsen könnte angesichts dieser Entwicklungen endgültig zu Ende gehen. Die Europäische Zentralbank (EZB) setzte den ersten Schritt auf ihrer Juni-Sitzung. Die Währungshüter senkten den Leitsatz um 0,25 Prozentpunkte auf 4,25 Prozent und den Einlagensatz für Banken auf 3,75 Prozent. Mitte August hielt zudem Fed-Chef Jerome Powell in seiner Rede auf dem Notenbankentreffen in Jackson Hole im US-Bundesstaat Wyoming fest, dass nunmehr die Zeit für Zinssenkungen gekommen sei. Doch wie stark könnten die Senkungen ausfallen? Laut Prognosen von LBBW Research dürfte es in diesem Jahr in den USA Senkungen in Höhe von 0,75 Prozentpunkten geben. In der Eurozone werden zwei weitere Schritte in Höhe von je 0,25 Prozentpunkten erwartet. Zugleich dürften sich die Renditen zehnjähriger Staatsanleihen auf beiden Seiten des Atlantiks relativ seitwärts bewegen (siehe Grafik).

WICHTIGE STÜTZE FÜR ANLEIHEN

Doch einerlei, wie stark die Senkungen letztendlich ausfallen, der Trend hin zu niedrigeren Zinsen ist grundsätzlich eine wichtige Stütze für Anleihekurse. Bestehende Bonds sind dann besser verzinst als jene Papiere, die erst nach den Senkungen emittiert werden, und gewinnen an Wert. Dabei sticht aktuell vor allem das Segment der Unternehmensanleihen hervor. Deren Verzinsung ist höher als bei soliden Staatsanleihen, die Gefahr strauchelnder Unternehmen aufgrund der Konjunkturschwäche wiederum geringer, als im High-Yield-Segment.

Jedoch rechnen Branchenprofis auch im Segment Unternehmensanleihen mit höheren Kursschwankungen aufgrund des schwächeren Wirtschaftsausblicks. Ein Umstand, der für eine Streuung mittels Fonds spricht. „Ein aktives Management kann im aktuellen Umfeld einen Mehrwert schaffen“, konstatiert Pilar Gomez-Bravo, Portfoliomanagerin und Co-Chief Investment Officer im Bereich Fixed Income bei MFS Investment Management.

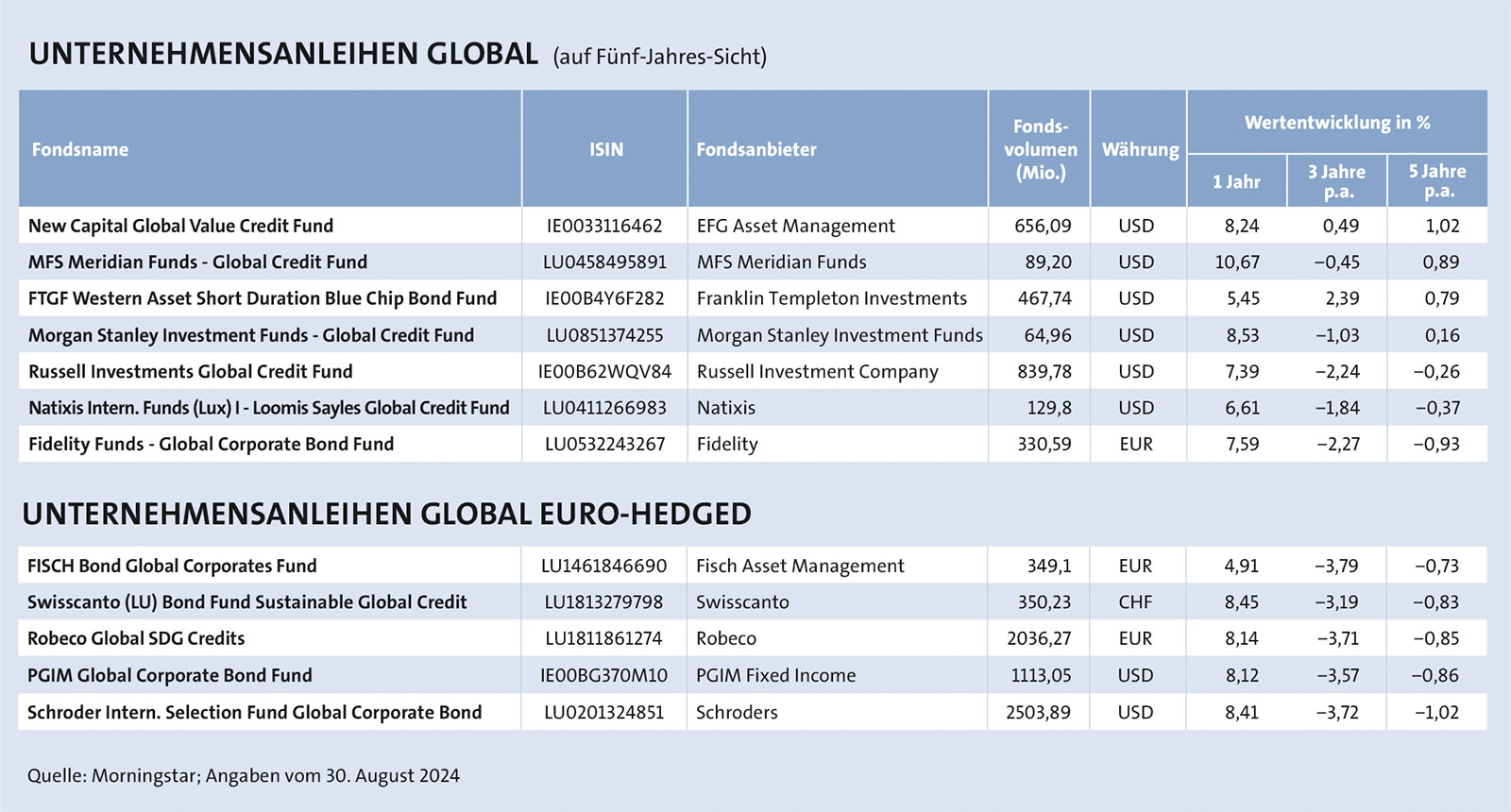

Der Blick auf unser Fondsranking „Unternehmensanleihen global“ verdeutlicht aktuelle Entwicklungen (siehe Tabelle auf Seite 22): So sind die Kurse der Branchenfonds jüngst erstmals wieder gestiegen, da Märkte zu einem guten Stück Erwartungen handeln und erste Zinssenkungen vorweggenommen haben. Die längerfristige Wertentwicklung fällt aufgrund der vor wenigen Jahren gestiegenen Zinsen schwächer aus, wurde aber zum Teil vom gestiegenen US-Dollar abgefedert. Beim Rankingsieger auf Fünf-Jahres-Sicht, dem New Capital Global Value Credit Fund, sind Finanztitel wie etwa Allianz und Swiss Re mit knapp 50 Prozent auffällig hoch gewichtet. Solche Unternehmen haben grundsätzlich von gestiegenen Zinsen profitiert.

DEFENSIVERE SEKTOREN IM FOKUS

Beim MFS Meridian Funds – Global Credit Fund, der aktuell auf kurze Jahressicht die Nase vorn hat, werden unter anderem Derivate auf Staatsanleihen eingesetzt, um Laufzeiten- und Zinsrisiken aktiv zu steuern. Im Bereich der Unternehmensanleihen bevorzugt Portfoliomanagerin Gomez-Bravo derzeit defensivere Sektoren, wie sie sagt. Dazu zählen Versorger wie die deutsche EnBW. Finanzinstitute, so z. B. die Schweizer UBS, werden weiterhin übergewichtet. Bis zu 20 Prozent des Vermögens kann in Hochzinsanleihen investiert werden, zeigt die Portfoliomanagerin auf. Die Kurse solcher Papiere hätten allein im ersten Halbjahr 2024 teils ein gutes Stück zugelegt. Selbst eine Beimischung von Anleihen aus den Schwellenländern in Hartwährungen komme in Frage.

Ein wenig anders ist der Ansatz beim FTGF Western Asset Short Duration Blue Chip Bond Fund, der eine sichtlich geringere volatile Wertentwicklung aufweist. Annabel Rudebeck, Head of Non-US Credit bei Western Asset Management, Teil von Franklin Templeton, erläutert, dass kurzlaufende Anleihen im Fokus stehen, deren Kurse in der Regel weniger als jene von Papieren mit einer längeren Laufzeit schwanken. Solch eine Eigenschaft könnte insbesondere dann schlagend werden, falls sich die Konjunkturaussichten weiter eintrüben und Anleger weniger schwankungsfreudige Investments aufsuchen, ergänzt Rudebeck und betont: „Zugleich haben solche Papiere ebenso von den bisherigen Zinsanhebungen profitiert und bieten eine interessante Verzinsung.“

Die größte regionale Gewichtung entfällt auf die USA mit zuletzt rund 40 Prozent, gefolgt von Großbritannien und Frankreich. Investiert wird in Industrietitel, Versorger und Finanzpapiere, so etwa von Banken und Immobilienkonzernen. Vor allem der Logistikbereich sowie der regulierte Wohnmarkt seien interessant. Zu einzelnen Beispielen zählen der US-Maschinenbauer Caterpillar, Credit Agricole sowie die DNB Bank. Hinzu kommt ein weiterer Aspekt: Die Bonitätsnoten sämtlicher Emittenten liegen bei einem „A“ oder darüber.

BBB-BEREICH STARK GEWICHTET

Der Fidelity Funds – Global Corporate Bond Fund konnte auf ein Jahr hingegen stark aufholen. Rund 64 Prozent des Fondsvermögens ist in Emittenten aus dem BBB-Bereich investiert. Dort gebe es die verhältnismäßig interessanteren Renditechancen, betont Fondsmanager Atkinson. Jedoch sei man sich auch der Gefahr einer Herabstufung in den Hochzinsbereich bewusst, weshalb der Fokus unter anderem auf die Bereiche Versorger und Transport gelegt werde. „Solche Sektoren sind weniger zyklisch.“ Und auch in diesem Fonds stehen derzeit vor allem kürzere Laufzeiten im Fokus. Für zusätzlich Stabilität sorgt obendrein ein Anteil an Staatsanleihen von zuletzt rund zwei Prozent.

Die größte Gewichtung entfällt jedoch auf Banken, wenngleich diese mit rund 18,7 Prozent geringer als in der Benchmark, dem Bloomberg Global Aggregate Corporate Index, ausfällt. Dazu zählen Emittenten wie Bank of America und HSBC. Dass zudem bis zu zehn Prozent des Fondsvermögens in Hochzinsanleihen investiert werden könnten, habe einen handfesten Grund: „Dann müssen wir Anleihen nicht sofort verkaufen, wenn sie vom Investment-Grade-Bereich heruntergestuft werden“, erklärt Atkinson.

WÄHRUNGSRISIKEN AUSSCHALTEN

Einzig, bei all solchen Produkten gehen Anleger mit einem Teil des Portfolios auch ein Währungsrisiko ein. Für jene Anleger, die dies nicht wollen, gibt es die Möglichkeit in entsprechende Fonds zu investieren, die das Währungsrisiko zum Euro absichern. Von der US-Dollaraufwertung der vergangenen Jahre profitierten diese Fonds jedoch nicht, wie unser Fondsranking verdeutlicht.

Der FISCH Bond Global Corporates Fund führt unser Fondsranking „Unternehmensanleihen Global Euro-Hedged“ auf Fünf-Jahres-Sicht an, rutschte jedoch auf ein Jahr gesehen ein gutes Stück ab. Doch wie sieht die Portfolioausrichtung aus? Bis zu einem Drittel des Vermögens kann in Hochzinsanleihen veranlagt werden. Auch eine Beimischung an Schwellenländeranleihen ist möglich. Zuletzt entfielen die größte Gewichtungen auf Energieanleihen, so etwa von Duke Energy, und Bankenemissionen. Dazu zählen UBS und Bank of America. Aus den Schwellenländern zählt mit First Abu Dhabi Bank ebenfalls eine Bankenemission zu den größten Gewichtungen.

Der Swisscanto (LU) Bond Fund Sustainable Global Credit Fund erreichte auf fünf Jahre den zweiten und auf Ein- und Drei-Jahres-Sicht den Spitzenplatz in dem Fondsranking. Fondsmanager Samuel Manser verweist in diesem Zusammenhang auf die Übergewichtung in Schuldner aus Westeuropa. Sie waren zuletzt mit 43 Prozent gewichtet. Manser meint: „Die Position haben wir aus Nachhaltigkeits- und Kreditsicht übergewichtet.“ Immerhin sind 25 Prozent des Fonds in Green Bonds investiert, die insbesondere von europäischen Emittenten ausgegeben werden, wie der Swisscanto-Experte betont.

Zudem seien Banken- und Versicherungspapiere zuletzt günstig bewertet gewesen. Auch in diesem Segment sind europäische Schuldner stark vertreten. Zu den größten Gewichtungen zählen JPMorgan Chase, die ING Groep, aber auch Telefonica. Manser betont zudem: „Der Fonds hat kein Exposure im US-lastigen und aus Nachhaltigkeits-Sicht problematischen Energie-Sektor.“

Große Banken und Versorger stehen auch im PGIM Global Corporate Bond Fund im Fokus. Rajat Shah, Managing Director bei PGIM Fixed, gefällt der Umstand, dass die entsprechenden Sektoren stark reguliert sind. So kann es zu keinem ruinösen Preiskampf kommen, und künftige Einnahmen lassen sich aus heutiger Sicht relativ gut einschätzen. Zu den größten Einzelinvestments zählen dabei JP Morgan Chase und Morgan Stanley. Auch sogenannte Midstream-Konzerne stünden aufgrund langfristiger Verträge – somit gut berechenbarer Einnahmen – stark im Fokus. Bei solchen Unternehmen handelt es sich in der Regel um Pipeline-Betreiber in den USA.

Ob währungsgesichert oder nicht – das Universum der globalen Unternehmensanleihen bietet interessante Anlagechancen. Die geldpolitische Lockerung liefert dabei eine wichtige Kursstütze. Angesichts der globalen Konjunkturabkühlung sollten die Investments jedoch selektiv und breit gestreut getätigt werden – eine Notwendigkeit, die aktiven Fondsmanagern in die Hände spielen dürfte.