FONDS exklusiv: Die Kontaktsperren und Aufenthaltsbeschränkungen zur Eindämmung der Corona-Pandemie haben den Vertrieb quasi über Nacht vor neue Herausforderungen gestellt. Wie ist die WWK mit den Anforderungen klargekommen?

THOMAS HEß: Die Maßnahmen stellen jeden Vertrieb vor große Herausforderungen. Denn persönliche Gespräche mit Kunden, Vertriebspartnern und Produktanbietern sind das tägliche Brot jedes Finanzberaters. Dennoch ist es vielen Vertriebskollegen außerordentlich gut gelungen, sehr schnell auf digitale Kontaktformen umzuswitchen, wie zum Beispiel Videokonferenzen vom heimischen Büro aus oder Video-Gespräche via Face-Time mobil mit dem Smartphone.

Die krisenbedingten Einschränkungen führen dazu, dass Millionen von Arbeitnehmern infolge von Kurzarbeit mit erheblichen Einkommenseinbußen klarkommen müssen. Vielfach werden die finanziellen Mittel knapp und lassen manchen an die Kündigung seines Versicherungsvertrags denken. Können Sie hier gegensteuern?

T. H.: Richtig, monatliche Raten von 150 oder 200 Euro können den oftmals eng gewordenen Liquiditätsrahmen schnell sprengen. Das wäre fatal. Denn unsere Kunden besitzen Fondspolicen, die über einen hochintelligenten iCPPI-Garantiemechanismus verfügen und die sie teils vor vielen Jahren noch bei sehr attraktiven Rechnungsgrundlagen abgeschlossen haben. Würden sie diese jetzt kündigen, könnten sie einen Vertrag in dieser Gesamtqualität nie wieder erhalten. Das wollen wir unseren Vertriebspartnern und unseren Kunden ersparen. Schließlich sind wir ein Versicherungsverein auf Gegenseitigkeit. Deswegen bieten wir unseren Kunden fünf verschiedene Möglichkeiten an, mit denen sie ihre Liquidität verbessern und ihren wertvollen Vorsorgevertrag sichern: angefangen bei Beitragsfreistellungen und Beitragsstundungen über Beitragsreduzierungen bis hin zu Beitragspausen und Beginnverlegungen.

Diese Maßnahmen unterstützen auch den Berater, da die Vertragsgrundlagen stabil bleiben. Gleichwohl können sie mit Rückforderungen konfrontiert werden, wenn Beitragszahlungen für einen bestimmten Zeitraum eingestellt werden?

T. H.: Das stimmt. Deshalb geben wir unseren Vertriebspartnern wirksame Liquiditätshilfen, indem Rückprovisionen aus Beitragsfreistellungen bis Anfang 2021 zinslos gestundet und dann mit Neugeschäft verrechnet werden können.

Stichwort Neugeschäft. Wie stark sind die Einbußen durch die eingangs geschilderten Entwicklungen?

T. H.: Insgesamt sind wir sehr zufrieden. Die Entwicklungen im WWK Partnervertrieb, der Makler, Mehrfachagenten, Pools und Vertriebsgesellschaften betreut, sind aber differenziert zu betrachten. Bei einigen regional angebundenen Einheiten müssen wir aktuell Einbußen hinnehmen, während wir bei Großvertrieben teilweise ein deutliches Plus verzeichnen. Aus meiner Sicht hat das aber klare Ursachen, die nicht im Know-how oder der Qualität der Beratung begründet liegen.

Welche Gründe meinen Sie, Herr Heß?

T. H.: Regional angebundene Einzelmakler können vielfach nicht, wie bei Großvertrieben üblich, auf eine eigene Betriebsorganisation, IT-Infrastruktur und Kompetenzcenter zugreifen. In der Krise hat das spürbare Folgen: Die Makler müssen sich quasi um jedes Thema selbst kümmern, angefangen bei Gesprächen mit dem Steuerberater bis hin zum Einsatz neuer IT-Lösungen. Doch im Zuge der Corona-Maßnahmen waren Neuabschlüsse plötzlich nur noch auf digitalem Wege möglich. Bei vielen größeren Vertriebsgesellschaften konnten die Berater hingegen gleich durchstarten. Denn die Unternehmen haben die Kundenberatung über digitale Tools längst integriert. Beispielsweise verfügen einige bereits über ein Video-Ident-Verfahren, mit dem sich Vertragsabschlüsse online mittels digitaler Signatur datenschutzkonform, revisions- und haftungssicher umsetzen lassen.

Die zukünftige Beratung wird also digitaler?

T. H.: Ganz sicher. Finanz- und Versicherungsberater fühlen sich im persönlichen Kundengespräch zwar am wohlsten, weil sie ihre Stärken dabei am besten ausspielen können. Aber in der Krise haben viele festgestellt, dass sie an einem Arbeitstag mehr Beratungsgespräche durchführen können als früher und dies im Ergebnis die Chance auf mehr Neuabschlüsse eröffnet. Denn die Fahrten zum Kunden entfallen und die Kundengespräche verlaufen oftmals fachlicher und zielorientierter. Deshalb bin ich davon überzeugt, dass diese Krise bei allen negativen Folgen auch für einen Innovationsschub im Versicherungsvertrieb sorgen wird. Die Berater werden diese positiven Erfahrungen, die sie in der Krise gemacht haben, nicht einfach vergessen, sondern ihre persönliche Beziehungsebene mit technischer Finesse und rationalen Prozessen kombinieren, damit sich ihr Geschäftsmodell weiterhin lohnt. Die Krise wird somit den Wandel zum „hybriden Berater“ in Zukunft beschleunigen.

Blicken wir einmal kurz zurück: Wie ist das Geschäft bis zum Ausbruch der Corona-Krise gelaufen?

T. H.: Die WWK hat vergangenes Jahr erstmalig seit Bestehen einen Jahresumsatz in Höhe von zwei Milliarden Euro Beitragssumme im Partnervertrieb erzielt und damit ein absolutes Rekordergebnis aufgestellt. Die Tatsache, dass wir unser Geschäft selbst in Krisenzeiten in etwa auf diesem hohen Niveau bis zum heutigen Tag halten können, bestätigt eindrucksvoll das Leistungsvermögen und die Wettbewerbsfähigkeit unseres Hauses. In der Sparte Lebensversicherung ist das Fondspolicengeschäft mit unserem renditestarken Produkt- und Garantiekonzept WWK IntelliProtect® und einem Anteil von über 90 Prozent der maßgebliche Treiber. Mit über 350.000 Verträgen und einer abgerechneten Beitragssumme von über zehn Milliarden Euro ist es das absatzstärkste Produkt, das die WWK für ihre Kunden je auf den Markt gebracht

Warum ist das Produkt so erfolgreich am Markt?

T. H.: Die deutschen Verbraucher wollen auf der einen Seite nicht auf Kapitalgarantien verzichten. Auf der anderen Seite möchten sie an der Börse dabei sein, wenn die Aktienkurse steigen. Diese beiden Anforderungen bringt kein zweites Produkt derart intelligent zusammen wie WWK Intelli-Protect®: Selbst in der Krise ist das Kapital des Sparers durch rechtzeitige Umschichtungen in unser Sicherungsvermögen vor Verlusten geschützt. Bei wieder anziehenden Kursen findet sofort eine Wiederanlage in die vom Kunden gewählten Investmentfonds statt. Kunden partizipieren also sofort wieder von steigenden Aktienkursen.

Nach welchem Prinzip funktioniert der Mechanismus?

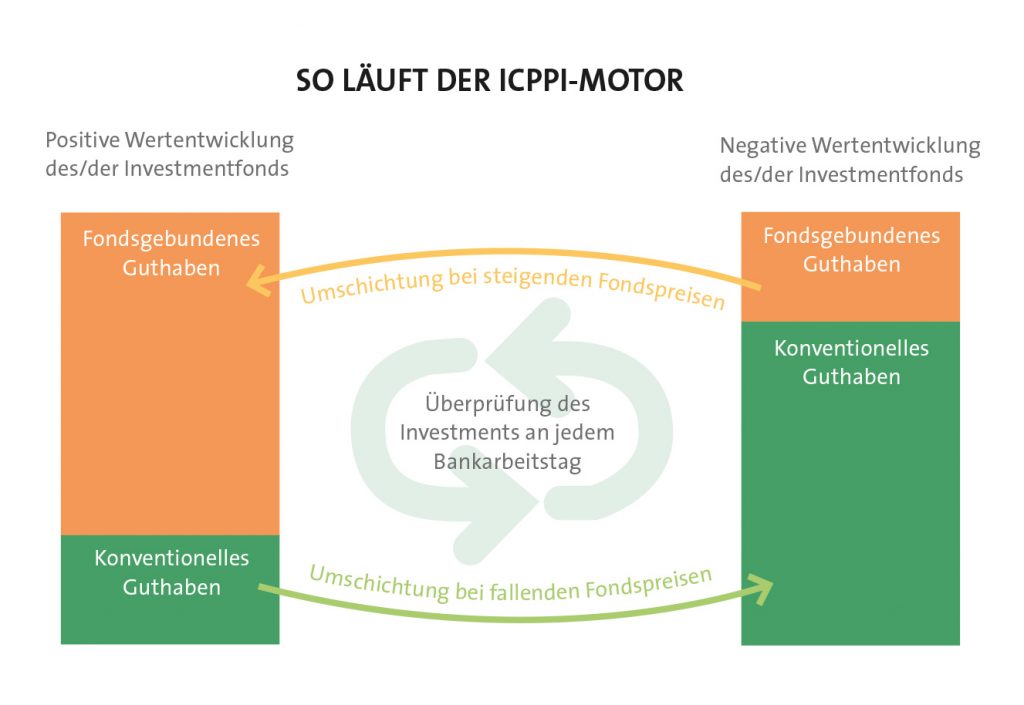

T. H.: Die Kapitalumschichtungen zwischen den chancenorientierten Investmentfonds und dem Sicherungsvermögen der WWK folgen einem komplexen mathematischen iCPPI-Algorithmus, der auf Basis einer prozyklischen Investitionslogik in operatives Handeln umgesetzt wird. Anders ausgedrückt: Bei fallenden Aktienkursen fließt das Kapital durch automatische Umschichtung in unser Sicherungsvermögen. Aber sobald die Kurse wieder nach oben gehen, wird schon bei den nächsten Beitragszahlungen sofort wieder an den Börsen investiert. Anders als bei Mitbewerbern läuft der Sparer damit nie Gefahr in einen Cash-Lock zu geraten, der ihn von künftigen Kurssteigerungen ausschließen würde. Im Übrigen waren bei Kunden, die schon länger dabei sind, keine Umschichtungen nötig, weil sie bereits durch die Wertzuwächse vergangener Jahre einen ausreichend hohen Kapitalpuffer aufbauen konnten.

Die Investitionsentscheidungen werden also börsentäglich und kundenindividuell durchgeführt?

T. H.: Richtig, das ist neben dem Algorithmus der entscheidende Mehrwert von WWK IntelliProtect®. Der damit verbundene IT-Aufwand ist enorm, das können ältere bestandsführende Systeme, wie wir sie am Markt immer noch häufig vorfinden, schlichtweg nicht leisten. Bei uns können Berater ihren Kunden auf den Tag genau aufzeigen, wie hoch der aktuelle Investitionsgrad in die gewählten Fonds ist. Eine vergleichbare Transparenz und Beweisfähigkeit schafft kaum ein anderer Lebensversicherer.

Nach über zehn Jahren Marktpräsenz startet im Juli ein Produktrelaunch. Was sind die wichtigsten Verbesserungen?

T. H.: Fondspolicen-Anbietern werden gerade von Verbraucherschützern immer wieder zu hohen Kosten nachgesagt. Auch große Vertriebe werden häufig mit diesem Argument konfrontiert. Deswegen haben wir uns entschlossen, die Hochrechnung der Wertzuwächse auf die sogenannte Brutto-Methode umzustellen, bei der bereits alle Fondskosten berücksichtigt werden. Gleichzeitig sahen wir uns gefordert, noch stärker auf die tatsächlichen Fondskosten zu achten. Deshalb bieten wir unseren Kunden jetzt eine komplett überarbeitete Palette von 50 Fonds an. Sie umfasst erstens aktiv gemanagte Fonds aus allen Anlagesegmenten zu kostenreduzierten Tranchen, die sonst nur institutionellen Anlegern vorbehalten sind. Zweitens kann auch unter neun passiv gemanagten Indexfonds gewählt werden, die eine äußerst kosteneffiziente Kapitalanlage erlauben. Zudem haben wir das Angebot an konfektionierten Fonds-Baskets unter anderem um den „WWK Basket Nachhaltigkeit“ erweitert, um auch diesen vermehrten Kundenwünschen gerecht zu werden.

Gibt es noch weitere Neuerungen?

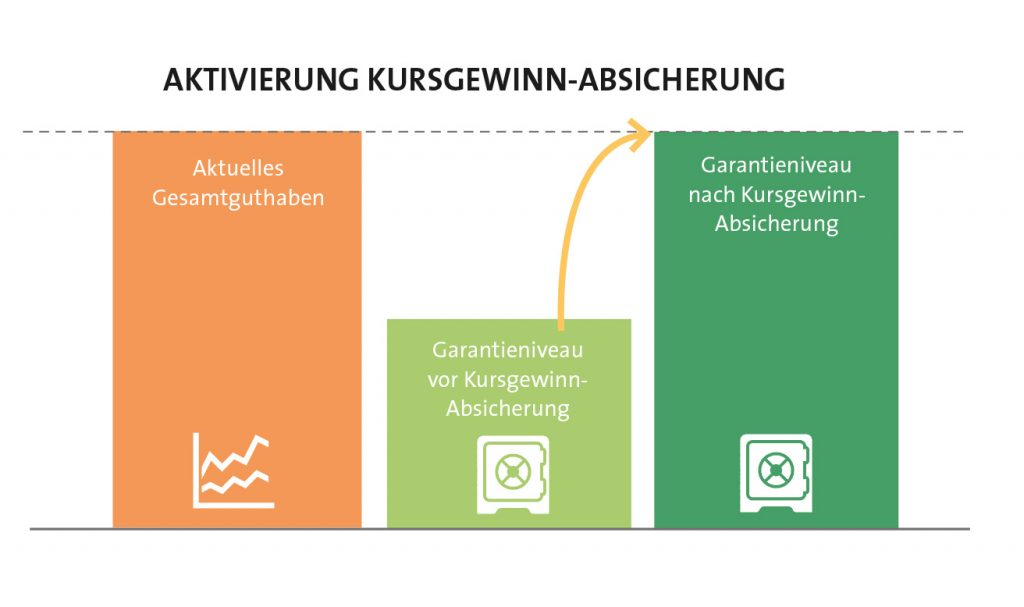

T. H.: Ja, zur Erleichterung der Fondsauswahl haben wir einen „Fondsfinder“ in unsere neue Angebotssoftware „AVANTI“ integriert. Außerdem können Kunden während der Ansparzeit mit der „Lock-in-Funktion“ ihre erreichten Kursgewinne sichern und das Garantieniveau entsprechend anheben.

Werfen wir abschließend noch einen Blick auf die Weiterbildung der Makler. Nach mehrmonatigem Stillstand sind die Türen ihres Ausbildungszentrums bei Rosenheim jetzt wieder offen. Wie geht es hier weiter?

T. H.: Richtig, unser Schulungszentrum, das WWK-Forum, läuft wieder an und wird in Zukunft wieder eine wichtige Rolle bei der Weiterbildung der Makler übernehmen. Gerade Vertriebsprofis sind auch emotionale Typen, die es schätzen, sich in der Gemeinschaft auszutauschen. Gleichzeitig bieten wir bereits seit sieben Jahren Webinare über unsere Online-Akademie an, die wir mittlerweile für alle Vertriebskanäle der WWK geöffnet haben. Die Zahl von bisher rund 40.000 Teilnehmern zeigt, dass wir mit unserem Schulungsangebot genau richtig liegen. Dort informieren wir unsere Vertriebspartner nicht nur über unsere Produkttarife. Ebenso geht es um anspruchsvolle Themen wie die betriebliche Altersversorgung, kapitalmarktorientierte Themen oder um neue Vertriebsansätze wie die Möglichkeit den künftig wegfallenden Soli-Zuschlag sinnvoll für die Altersvorsorge zu nutzen. Beides zeigt: Auch die Zukunft der Weiterbildung wird eine hybride sein.