Da waren sich der Deutsche Gewerkschaftsbund (DGB) und der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) plötzlich einig: Das jetzt verkündete „Rentenpaket II“ ist positiv. Die DGB-Vorsitzende Yasmin Fahimi nannte die Reform, mit der die gesetzliche Rente stabilisiert werden soll „ein wichtiges Signal“. Und GDV-Hauptgeschäftsführer Jörg Asmussen betonte: „Mehr Kapitaldeckung im System ist grundsätzlich richtig.“

Dann hagelte es schon wieder Kritik: „Die Aktienerträge des Generationenkapitals mindern die Beiträge nur um höchstens 0,3 Prozent und das frühestens ab 2035. Sicher ist hier nur das Risiko“, warnte Fahimi. Und Asmussen fordert die Regierung auf, schnell die Altersvorsorge weiter zu reformieren. Neben neuen Vorteilen für Geringverdiener in der betrieblichen Altersvorsorge (bAV) soll vor allem die geförderte private Altersvorsorge wieder „einfacher und attraktiver werden“. Hier geht in der Branche die Angst um, dass die Regierung dem Fokusgruppen-Bericht folgt und die lebenslange Rente bei der Förderung nicht berücksichtigt.

Das wichtigste Fazit aber ist: Die öffentliche Diskussion um die Altersvorsorge ist wieder voll im Gange. Das können Vermittler nutzen. Fakt ist, dass nach einer Umfrage der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) 17 Prozent der Erwerbsfähigen nicht von „ihrer Altersvorsorge überzeugt“ sind oder „gar keine finanziellen Pläne für das Alter“ haben. Ein Drittel der Nicht-Ruheständler will im Rentenalter weiterarbeiten. Gleichzeitig sagen Ökonomen, wie der Präsident des Münchner Ifo-Instituts Clemens Fuest oder die Wirtschaftsweise Veronika Grimm, die an der Friedrich-Alexander-Universität Erlangen-Nürnberg lehrt, dass eine Anhebung des Renteneintrittsalters notwendig ist. Nur so wären die demografischen Probleme der gesetzlichen Rente wirklich in den Griff zu bekommen. Ausnahmen solle es für Menschen mit gesundheitlichen Beeinträchtigungen geben. Damit ist einmal mehr klar: Wer frühzeitig auskömmlich in Rente gehen will, braucht ganz bestimmt eine zusätzliche private Vorsorge.

Da passt es, dass die Lebensversicherer ihre aktuelle Lage wieder deutlich besser einschätzen. „Die höheren Zinsen kommen nach und nach in den Konditionen an, die die Lebensversicherer neuen Kunden anbieten können“, sagt GDV-Mann Asmussen. Das bestätigt die gerade veröffentlichte „Assekurata-Marktstudie zu Überschussbeteiligungen und Garantien 2024“. Die Kunden können auf eine weitere günstige Entwicklung hoffen. „Das im Vergleich zu früheren Jahren erhöhte Zinsniveau wirkt sich positiv auf die aktuellen Überschussbeteiligungen der Lebensversicherer aus“, erläutert Assekurata-Geschäftsführer Reiner Will und stellt fest: „Trotz der aktuell unsicheren Zins-perspektive sind die Deklarationen für 2024 spürbar gestiegen.“

Bei den klassischen Rentenpolicen haben 27 der untersuchten Lebensversicherer ihre laufende Verzinsung erhöht und nur neun konstant gehalten. Bei der Neuen Klassik zählte Assekurata 18 Unternehmen mit Erhöhungen und drei Unternehmen mit unveränderter Verzinsung. In keinem Fall wurde für die traditionellen Angebote die Verzinsung gesenkt. Sehr positiv könnte sich zudem die Erhöhung des Höchstrechnungszinses ab 2025 auswirken. Die Deutsche Aktuarvereinigung hatte eine Anpassung um 0,25 Prozentpunkte auf 1,0 Prozent vorgeschlagen. „Dann haben die Versicherer bei Garantien wieder mehr Spielräume“, sagt Will. Er rechnet damit, dass dann wieder mehr Riester-Policen angeboten werden. Derzeit machen das nur noch vier Gesellschaften. Noch stärker könnte die Verzinsung ab 2027 steigen. Dann können die Versicherer – sofern das Zinsniveau auf heutigem Stand bliebe – massiv Reserven aus der sogenannten Zinszusatzreserve ihren Kunden zugutekommen lassen. „Bis dahin müssen die Assekuranzen noch Altgarantien und Stille Lasten bedienen“, erläuterte Lars Heermann, Experte für die Lebensversicherung bei Assekurata.

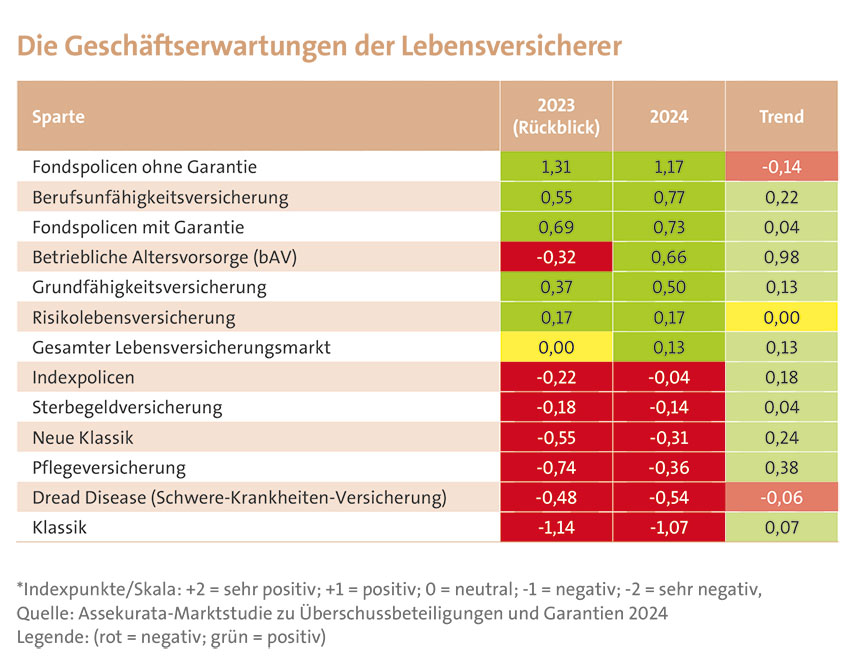

Daher sehen die Assekuranzen derzeit vor allem Fondspolicen ohne und mit Garantien im Rennen bei der privaten Altersvorsorge ganz vorne. Das geht aus einer Umfrage von 43 Lebensversicherern durch Assekurata hervor (siehe Tabelle). Demnach liegt der Geschäftserwartungswert bei Fondspolicen ohne Garantien mit 1,17 Indexpunkten erneut an der Spitze und erzielt als einziger Produkttyp einen positiven Indexwert, dies allerdings bei rückläufigem Trend. Ab 1,0 Punkten ist die Geschäftserwartung positiv, ab null gilt sie als neutral. Fondspolicen mit Garantien holen hingegen nur leicht auf und kommen auf einen Erwartungswert von 0,73 Indexpunkte. Zudem hat sich das Angebot an wählbaren Fonds für die Kunden erhöht. Im Schnitt werden nun 83 Fonds angeboten. Im Vorjahr lag diese Zahl noch bei 75. In der Spitze sind es sogar über 250 Fonds (Neue Leben). „Zudem kann man nun bei fast jedem Lebensversicherer in passive Fonds, sogenannte ETF, investieren“, so Experte Heermann.

NEGATIVE AUSSICHTEN BEI DER NEUEN KLASSIK

Bei der Neuen Klassik fallen die Geschäftserwartungen bei einem Index-Wert von minus 0,31 hingegen negativ aus und dürften es trotz eines positiven Trends weiter bleiben. Die harte Botschaft: Obwohl diese Policen nur noch abgespeckte Garantien bieten, lässt sich mit ihnen derzeit angesichts der Inflation noch keine reale Rendite erreichen. Denn in der Zeit der Studie 2023 lag die Inflation noch bei 5,9 Prozent. Und das beste Angebot nach Musterrechnung – der Tarif der Sparkassenversicherung Sachsen – performte „nur“ mit 4,34 Prozent. Doch schon in diesem Jahr könnte es wieder günstiger aussehen, sofern ähnliche Renditen unterstellt werden, wie sie Assekurata 2023 gemessen hat. Denn aktuell liegt die Inflation laut dem Statistischen Bundesamt nur noch bei 2,5 Prozent, sodass dann 14 Angebote der Neuen Klassik positiv abschneiden würden. Wer also Rendite und Sicherheit sucht, könnte langfristig mit einer Neuen-Klassik-Police gut fahren.

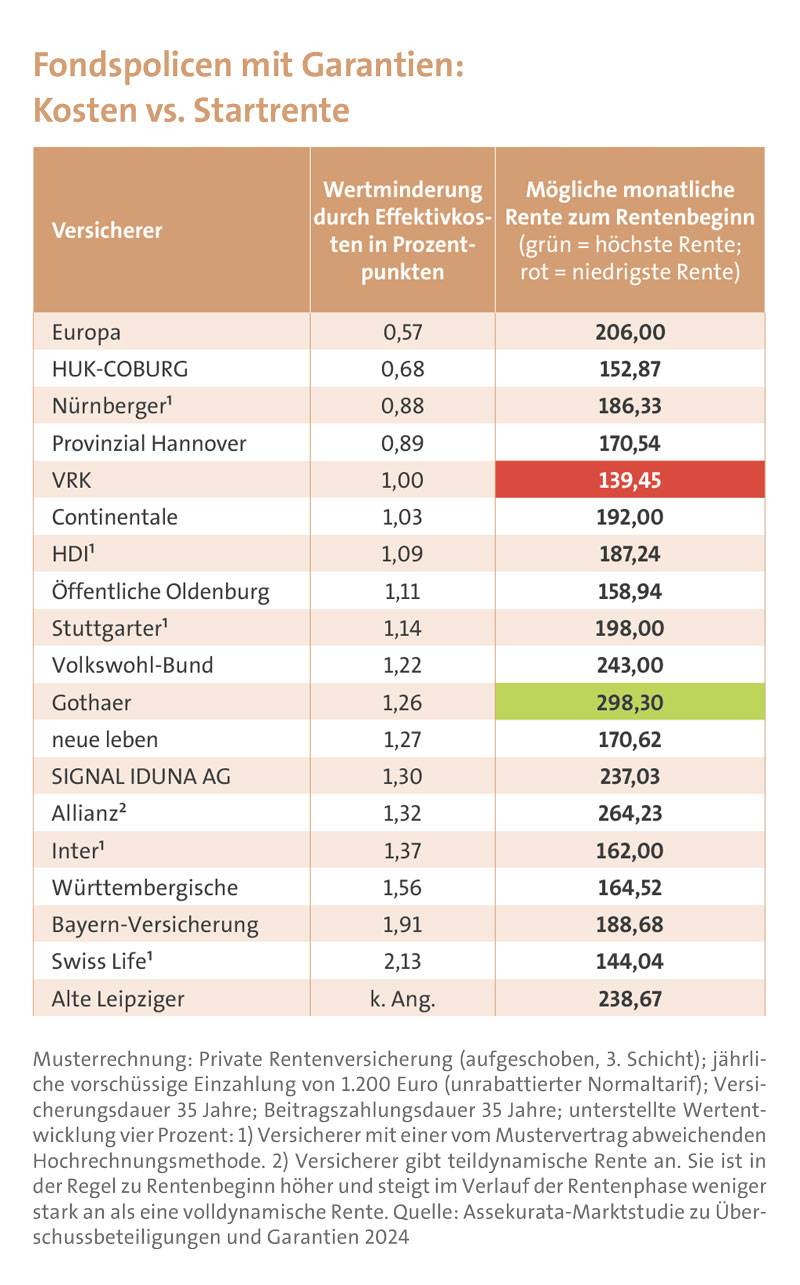

Ähnliches gilt für Fondspolicen mit Garantien. Hier zeigt sich, dass die Kosten allein nicht ausschlaggebend für eine hohe Startrente sind. So ist die Europa Versicherung mit einer Wertminderung von 0,57 Prozentpunkten Kostensieger. Doch ihre Startrente beläuft sich vergleichsweise nur auf 206 Euro, während die Gothaer mit einer Kostenquote von 1,26 Prozentpunkten eine Beginnrente von fast 300 Euro erreicht. „Es kommt auch auf die kalkulatorischen Rechnungsgrundlagen an, die die Lebensversicherer für die Verrentung verwenden“, begründet Heermann. Insgesamt hat die Rating-Agentur festgestellt, dass sich die Effektivkosten bei Fondspolicen mit Garantien „ganz leicht positiv“ entwickelt haben, also gesunken sind. „Gleichwohl bleibt es bei einer extremen Spreizung der genannten Effektivkosten von 0,57 Prozentpunkten bis hin zu 2,13 Prozentpunkten (Swiss Life). Solche hohen Werte sind nicht nur für die Assekuranzen mit Risiken verbunden. Denn die Bafin prüft aktuell, ob es bei den Produkten noch einen „angemessenen Kundennutzen“ gibt. Auch Vermittler müssen sich der Kostendiskussion stellen und sollten möglichst kostenarme Produkte empfehlen.

Gut sind nach Einschätzung der Assekuranzen die Aussichten für die Berufsunfähigkeitsversicherung. Der Wert für die Geschäftserwartungen kletterte deutlich auf immerhin 0,77 Punkte. Zudem rechnen viele Lebensversicherer damit, dass die Grundfähigkeitspolice, die ebenfalls wie die Berufsunfähigkeitsversicherung Invaliditätsschutz bietet, besser performt. Hier erreichten die Geschäftserwartungen für 2024 einen Wert von 0,5.

Doch über Risikoversicherungen wie dem privaten Arbeitskraftschutz schwebt dieses Jahr womöglich ein Damoklesschwert. „Kommt die vorgeschlagene Zinsanhebung, sinken die Prämien um sieben bis acht Prozent“, betont der Assekurata-Experte. Daher gehen die Analysten davon aus, dass viele Policen möglicherweise in 2024 angebahnt werden, aber erst 2025 starten. Hier müssten die Versicherer Ideen entwickeln. „Denn es könnte ein Beratungsverschulden sein, wenn man 2024 eine Police verkauft, obwohl man weiß, dass sie im nächsten Jahr deutlich günstiger wird“, warnte Agentur-Chef Will.

Trotzdem dürfte auch im weiteren Jahresverlauf Berufsschutz verkauft werden. Schließlich kann jeder schon morgen arbeitsunfähig werden. Daher ist die Police existenziell und lässt sich nicht aufschieben. Sicherheitshalber sollte dies bei der Beratung in diesem Jahr von Vermittlern ganz deutlich kommuniziert werden. Frei nach dem Motto: „Klar können Sie 2025 wahrscheinlich eine etwas günstigere Berufsunfähigkeitsversicherung abschließen, doch das nutzt nichts, wenn sie im Laufe dieses Jahres schwer erkranken oder durch einen Unfall Invalide werden. Deshalb ist der Sofort-Abschluss oder die Sofort-Erhöhung jetzt sinnvoll“. Wer dies so gegenüber seinen Kunden kommuniziert, hat es richtig gemacht. Denn die Kunden müssen sich dann entscheiden und der Vermittler hat sich enthaftet.