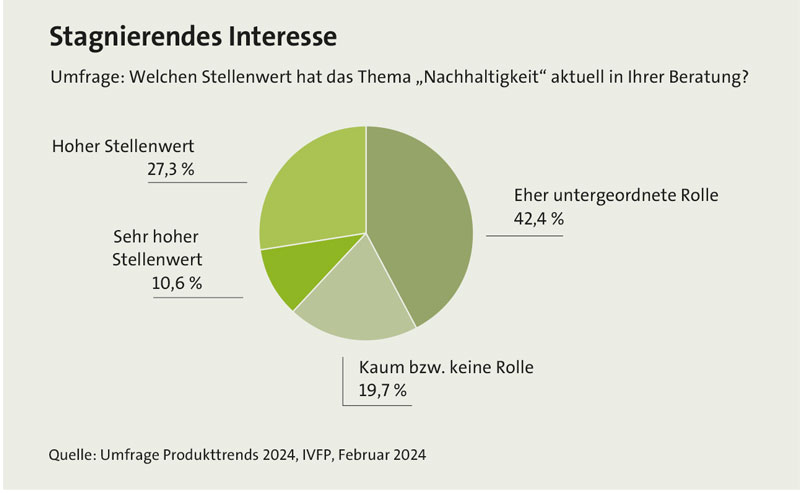

Für rund 38 Prozent der Vermittler hat das Thema Nachhaltigkeit einen hohen bzw. sehr hohen Stellenwert in der Beratung. Das ist nicht viel. Zu bedenken ist aber, dass „grüne“ Themen in der öffentlichen Diskussion häufig überlagert werden oder sogar eher negativ behaftet sind. Tatsächlich ist die Zustimmung aber gegenüber dem Vorjahr lediglich um vier Prozentpunkte gestiegen. Hier hat sich also faktisch wenig getan, bewertet das Institut für Vorsorge und Finanzplanung (IVFP) ein zentrales Ergebnis seiner kürzlich durchgeführten alljährlichen Umfrage unter unabhängigen Versicherungsvermittlern. Demgegenüber spielen nachhaltige Themen für 62 Prozent der Makler eine eher untergeordnete bis keine Rolle (siehe Schaubild). Wer allerdings meint, diese Zurückhaltung ist ein Ergebnis der umfassenden Regulatorik, irrt: Fast 80 Prozent der Vermittler kommen mit den Anforderungen zurecht, heißt es.

Den Anteil ihrer Kunden, die sich grundsätzlich für nachhaltige Geldanlagen interessieren, schätzen die Vermittler entsprechend auf lediglich etwa ein Drittel. Der Anteil derer, die zudem konkrete Nachhaltigkeitspräferenzen äußerten, wurde sogar nur auf 14 Prozent beziffert. Ein Grund für diese Zurückhaltung könnte darin liegen, dass es vielfach an Glaubwürdigkeit hinsichtlich der nachhaltigkeitsbezogenen Informationen seitens der Versicherer mangelt. Diese Defizite attestierte die Assekuranz-Ratingagentur Assekurata der Versicherungsbranche bereits im Sommer vergangenen Jahres aufgrund einer durchgeführten Verbraucherumfrage.

Nur ein knappes Drittel gab seinerzeit an, beim Thema Nachhaltigkeit ein hohes Vertrauen in den bevorzugten Versicherer zu haben. Knapp ein weiteres Drittel widersprach dieser Aussage, während sich der Rest unentschieden äußerte. Aussagekräftiger fielen die Antworten auf die Frage aus, inwieweit sie der Aussage zustimmen, dass die meisten Versicherer gar nicht wirklich nachhaltig seien, sondern Greenwashing betreiben würden: „Erschreckenderweise liegt die Zustimmungsrate bei 53,8 Prozent der Befragten“, stellen die Versicherungsanalysten fest. Lediglich ein kleiner Anteil von zwölf Prozent widersprach der Aussage, während sich etwas mehr als ein Drittel unentschieden zeigte.

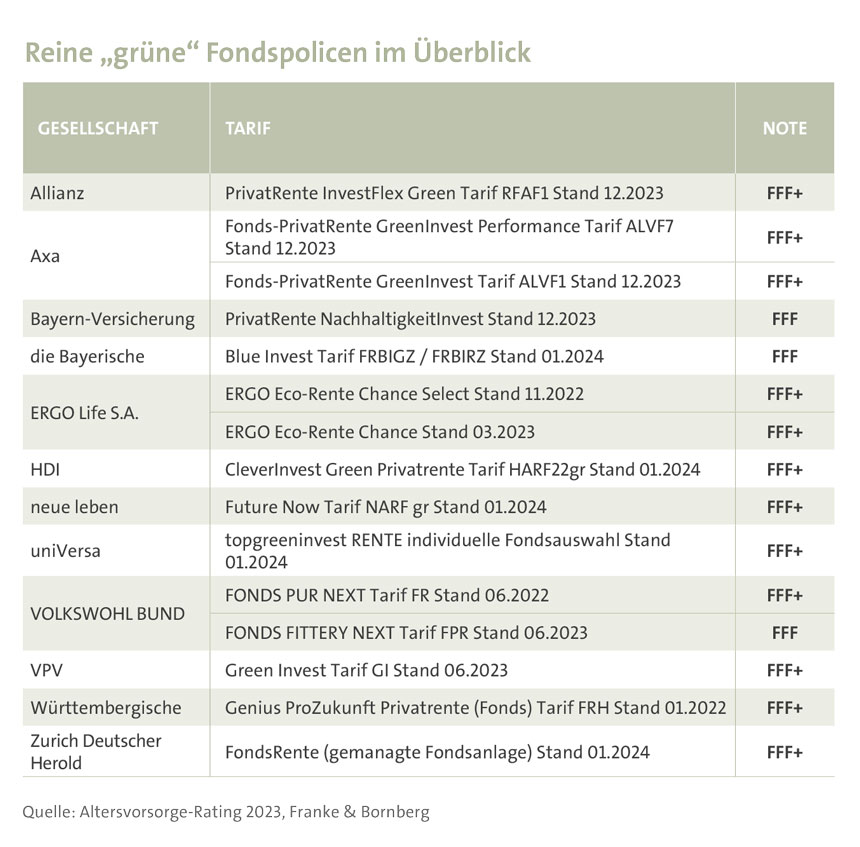

Laut Assekurata machen Verbraucher nachhaltiges Handeln eines Versicherers neben dessen geringen Ressourcenverbrauch vor allem an der Kapitalanlage fest – und hier konkret am Ausschluss umweltschädigender Unternehmen sowie an Investitionen in klimafreundliche Technologien. Erst danach spielt das Produktangebot eine Rolle. Hier offenbaren die Ergebnisse des jüngsten Altersvorsorge-Ratings 2023 des Analysehauses Franke & Bornberg zwei Entwicklungen: Die überwiegende Zahl der Versicherer verfügt über keine „grüne Produktlinie“, sondern stellt ihren Kunden ein mehr oder weniger breites Sortiment an nachhaltigen Fonds im Rahmen des Fondspolicen-Angebots zur Verfügung. Lediglich zwölf von 57 Versicherer offerieren inzwischen mindestens eine Fondspolice mit einer rein nachhaltigen Fondsauswahl (siehe Tabelle oben). Das sind drei Anbieter mehr als 2022. Auch zwei Produktneuheiten sind unter den „grünen Policenanbietern“.

„Topgreeninvest“ heißt die Fondspolice der Universa, die „durchgängig nachhaltig konzipiert wurde“. Das bezieht sich natürlich erstmal auf die Ansparphase, für die eine Palette an Nachhaltigkeitsfonds nach Artikel 8 und 9 der EU-Offenlegungsverordnung bereitsteht. Allerdings werden nur drei nachhaltig ausgerichtete ETF angeboten, womit das Angebot im Vergleich zu den offerierten aktiv gemanagten Fonds sehr gering ausfällt. Mau ist auch die Auswahl außerhalb von Aktien- und Rentenfonds, z. B. in einzelnen Sektoren wie „Ökologie & Umwelttechnologie“ und „Emerging Markets“. Laut Versicherer können Versicherte in bis zu zehn Fonds mit einer Gewichtung von mindestens einem Prozent investieren. Zudem besteht Zugriff auf ein aktiv gemanagtes Nachhaltigkeits-Strategiedepot.

Die Gestaltungsmöglichkeiten entsprechen den Erwartungen an ein zeitgemäßes Produkt: angefangen bei flexiblen Zuzahlungen und Kapital-entnahmen über ein Rebalancing, mit dem sich die ursprünglich gewählte Fondsaufteilung während der Sparphase sicherstellen lässt, bis hin zum Ablaufmanagement. Betont wird vonseiten des Versicherers die nachhaltige Rentenphase, für welche die Gesellschaft Teile des Sicherungsvermögens, die der „topgreeninvest“ zugeordnet werden, ebenfalls nachhaltig anlegt, wie es heißt. Für Vorsorgesparer spielt das allerdings erstmal keine große Rolle. Denn der Rentenbeginn liegt bei der Altersvorsorge zumeist noch Jahrzehnte entfernt – und es bleibt zunächst einmal offen, ob die Verrentung später beim Versicherer tatsächlich die Option der Wahl ist.

„AKTIV“ ODER „SELEKTIV“

Nach Beobachtung des IVFP verfolgen Lebensversicherer bei der Zusammenstellung ihrer Fondspaletten zwei unterschiedliche Ansätze: Einen „aktiven“, bei dem große, umfangreiche Paletten an (Nachhaltigkeits-)Fonds bereitgestellt werden, sodass Anleger und Berater über gewisse Kenntnisse verfügen müssen, um die individuell passenden Anlageprodukte auswählen zu können. „Entscheidend ist hierbei vor allem, dass über sämtliche Anlageklassen, -regionen und -sektoren hinweg nachhaltige, gut bewertete Fonds angeboten werden, sodass der Anleger möglichst flexibel bei der Fondsauswahl ist“, heißt es vonseiten der Analysten. Beim „selektiven“ Ansatz bieten Lebensversicherer demgegenüber eher kleinere Fondspaletten mit einer begrenzten Anzahl hochwertiger Fonds an, die bereits einen größeren Selektionsprozess des Versicherers bestanden haben. „Für eine große Zahl an Anlegern ist es von Vorteil, wenn eine gut vorselektierte Auswahl an Fonds zur Verfügung steht“, begründen die Analysten, halten daher beide Ansätze für berechtigt. Einige Gesellschaften würden sogar beide Wege beschreiten.

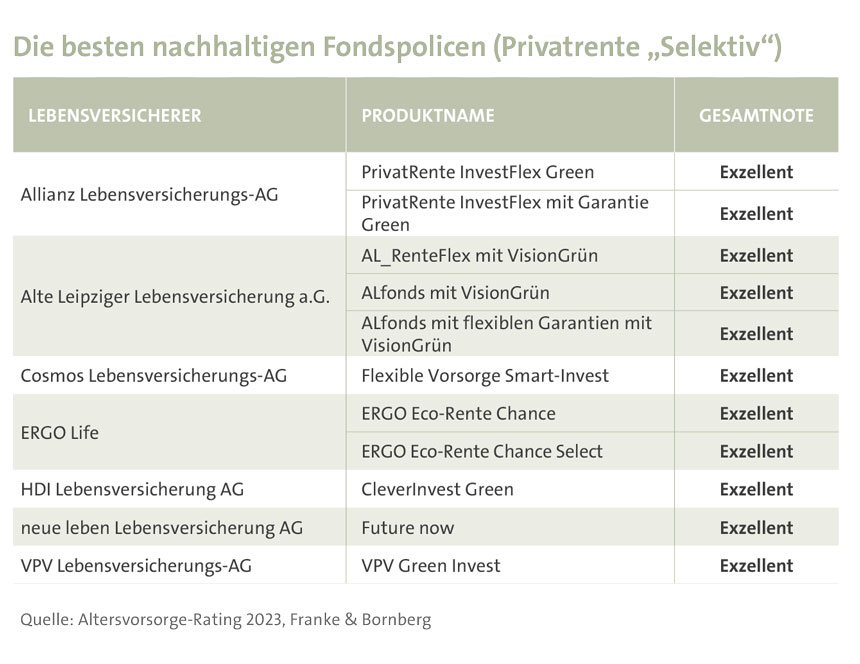

Dieser Entwicklung haben die Analysten in ihrem jüngsten Fondspolicen-Nachhaltigkeits-Rating dadurch Rechnung getragen, dass jeder Produkttarif einer der beiden Kategorien zugeordnet wurde. Für das jeweilige Rating wurden die Produkte dann in teils unterschiedlichen Teilbereichen bewertet. Während in der Kategorie „aktiv“ die Teilbereiche nachhaltige Fondsauswahl, EET-Daten und Fondsbewertung herangezogen wurden, standen in der Kategorie „selektiv“ Nachhaltigkeits- sowie Rendite-Risiko-Kennzahlen im Fokus. Ergänzend wurden in beiden Kategorien die Teilbereiche Unternehmenspositionierung sowie Transparenz und Service bewertet. In der Kategorie „selektiv“ erzielten sieben Versicherer für ihre Nachhaltigkeitspolicen das Spitzenrating „Exzellent“ (siehe Tabelle unten).

JAHRESPLUS VON 5,5 PROZENT

Der „selektive“ Weg sticht bei der zweiten komplett „grünen“ Produktneuheit hervor: der Fondspolice „Blue Invest“ der Bayerischen und ihrer Nachhaltigkeitstochter Pangaea Life. Das IVFP hat den Nachhaltigkeitsansatz der Fondspolice „aufgrund der Einzigartigkeit im Anlagekonzept mit einem Spezialfonds in einer gesonderten Untersuchung als ausgezeichnetes Produkt bewertet“. Das Produkt ist eine Weiterentwicklung der Fondspolice „Pangaea Life Invest“ und zwar vor allem im Hinblick auf die Ertragsmotoren. Kerninvestments sind nach wie vor zwei Sachwertefonds: Der „Blue Energy“ investiert hauptsächlich in Erneuerbare-Energien-Anlagen, insbesondere in Photovoltaik, Wind- und Wasserkraft. Der „Blue Living“ legt das Geld weltweit in nachhaltigen Immobilien mit hoher Energieeffizienz an, vorzugsweise in den Metropolregionen Deutschlands sowie in Top-Metropolen im Süden der USA. Nach Unternehmensangaben erreichten die Fonds im vergangenen Jahr bei einer hälftigen Aufteilung eine Gesamtperformance von 5,5 Prozent nach Fondskosten. „Unsere beiden Fonds zeigen seit Jahren, dass Sachwert-Investments Anlegern herausragende Möglichkeiten bieten, um die Themen Nachhaltigkeit, Rendite und Sicherheit zu verbinden“, zeigt sich Uwe Mahrt, CEO der Pangaea Life, begeistert.

Durch die Weiterentwicklung ist die ausschließliche Fokussierung auf die beiden Sachwerte-Fonds nun Vergangenheit. Ihre Gewichtung lässt sich vielmehr auf mindestens 50 Prozent begrenzen und das Vorsorgeportfolio stattdessen mit ausgewählten Nachhaltigkeitsfonds und ETF diversifizieren. Während die aktiv gemanagten Fonds über das anerkannte FNG-Siegel für Nachhaltigkeit verfügen, tragen alle ETF mindestens eine Artikel-8-Einstufung und erwirtschaften ihre Rendite nach nachhaltigen Kriterien, informiert der Versicherer.

Das ist kein trivialer Unterschied. Denn das FNG-Siegel ist ein Qualitätsstandard, der jährlich nach unabhängiger Prüfung von Nachhaltigkeitsexperten neu vergeben wird, sofern Mindeststandards bzw. weitergehende Anforderungen erfüllt werden. Die Bezeichnung „Artikel 8“ ist hingegen eine Klassifizierung der Offenlegungsverordnung, welche die Fondsanbieter ihren Fonds selbst zuweisen können, sofern sie in irgendeiner Art und Weise ESG-Kriterien berücksichtigen und Transparenzpflichten erfüllen. Das untermauern auch jüngste Auswertungen von Morningstar per Ende des Jahres 2023. Demnach kommen 94 Prozent der Artikel-8-Fonds und übrigens 72 Prozent der Artikel-9-Fonds auf Quoten nachhaltiger Investitionen laut EU-Taxonomie von null Prozent.

WIE „GRÜN“ SIND VERSICHERER?

Bei den zuvor erwähnten Sachwerte-Fonds beziffert Moritz Rebhan, Pressesprecher von Pangaea Life, die Taxonomiequoten auf 75 bzw. 55 Prozent. Auch hinsichtlich der gewährten Flexibilität dürfte die Produktneuheit die meisten Anforderungen erfüllen. So werden bspw. ein Rebalancing und ein Ablaufmanagement angeboten, der Rentenbeginn lässt sich um bis zu fünf Jahre vorverlegen und 20 Jahre hinausschieben, und es besteht die Option einer fondsgebundenen Auszahlphase, sodass die nachhaltige Ausrichtung auch hier nicht nach Beginn der Rentenzahlungen enden muss.

Laut Assekurata sind derzeit die Geschäftserwartungen bei Fondspolicen ohne Garantien am höchsten (weitere Details in unserem Beitrag ab Seite 42). Zwar rücken die Nachhaltigkeitsaktivitäten des Lebensversicherers dann eher in den Hintergrund, da der Anbieter „nur“ den Versicherungsmantel bereitstellt. Gleichwohl dürfte es manchen Interessenten nicht egal sein, wie nachhaltig der Versicherer unterwegs ist. Ganz besonders gilt dies, sobald im Rahmen der Kapitalanlage Garantien gegeben werden. Zumeist fließt dann ein Teil der Beiträge in das Sicherungsvermögen des Lebensversicherers. Spätestens dann kommen Fragen auf, wie: Welche Vision und Strategie verfolgt der Versicherer bezüglich seiner nachhaltigen Ausrichtung? Wie transparent und nachvollziehbar werden entsprechende Aktivitäten kommuniziert? Und wie nachhaltig ist die Kapitalanlage?

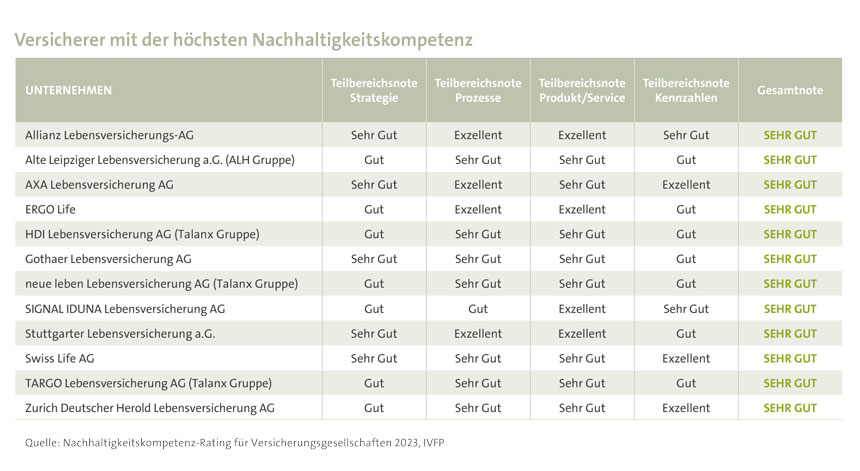

Das IVFP hat im Herbst vergangenen Jahres sein Nachhaltigkeitskompetenz-Rating aktualisiert und nunmehr 24 Versicherer unter die Lupe genommen. In vier Teilbereichen wurde dabei analysiert, wie ernst es die Gesellschaften mit ihren Bestrebungen in puncto Nachhaltigkeit meinen. Jenseits der „grünen“ Werbebroschüren werden konkret die „Strategie“, „Prozesse“, „Produkt & Service“ sowie „Kennzahlen“ untersucht. Mit einer Gewichtung von 40 Prozent liegt ein klarer Fokus auf den strategischen Aspekten. Der Grund: Die Unternehmen sollen „nicht für etwaige Altlasten abgestraft, sondern für eine glaubhafte nachhaltige Transformationsstrategie belohnt werden“. Zwölf Gesellschaften wurden mit der Gesamtnote „Sehr gut“ bewertet (siehe Tabelle oben). Das Höchstrating „Exzellent“ wurde nicht vergeben. „Das Thema Nachhaltigkeit steckt offensichtlich noch in den ‚Kinderschuhen‘“, begründen die Analysten – und sehen für die Versicherer noch viel Luft nach oben.