Die EU-Kommission hat ein Gesetzespaket zur Verbesserung des Kleinanlegerschutzes in Europa präsentiert. Für die Branche wichtig: Ein generelles Provisionsverbot ist nicht mehr enthalten. „Insgesamt werden die Regeln für die Produktgestaltung und für die Vermittlung von Anlageprodukten rigider und komplexer“, kommentiert bereits der Gesamtverband der Deutschen Versicherungswirtschaft (GDV). Was es am Ende – der Reformvorschlag wird noch weiter konkretisiert werden – für die unabhängigen Vermittler bedeutet, ist noch nicht klar. Der Bundesverband Finanzdienstleistung (AfW) befürchtet ein einseitiges Provisionsverbot für Versicherungsmakler, was aber diskriminierend und europarechtswidrig sei.

Spannend ist, dass die EU sowie die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) den „angemessenen Kundennutzen“ in den Vordergrund stellen. Dazu hat die Bafin ein Merkblatt veröffentlicht (08.05.2023; MB 01/2023; VA) und angekündigt, dass sie im Rahmen ihrer „Wohlverhaltensaufsicht“ sechs Lebensversicherer 2023 besonders unter die Lupe nehmen will. Begründung: Scheinbar weichen bei diesen Assekuranzen „Risikoindikatoren“ deutlich vom Branchenschnitt ab. Geprüft werden die Effektivkosten, die Vergütungszahlungen, die Stornoquote, die Abschluss- und Verwaltungskosten sowie die Wertentwicklung der fondsgebundenen Kapitalanlagen. Fondspolicen geraten somit besonders ins Blickfeld der Aufsicht. „Unternehmen, die gegen die neuen Auflagen der Aufsicht verstoßen, müssen mit strengen Sanktionen rechnen“, sagt Versicherungsaufseher Frank Grund. Das könne bis zum Produktverbot gehen.

Risikoindikatoren beachten

Für Vermittler ist dies ein Grund mehr, bei der Produktauswahl auch auf die von der Aufsicht genannten Risikoindikatoren zu schauen. Ansonsten drohen Haftungsrisiken, weil der Kunde Schadenersatzforderungen stellen könnte und Imageschäden, wenn die Fondspolice von der Bafin gesperrt würde. Oder anders gesagt: Im sicheren Boot sind alle Vermittler, die im Vergleich zu anderen Produkten kostengünstige Fondspolicen anbieten, die in der Vergangenheit am Kapitalmarkt gut performt haben. Ratings und Rankings werden daher bei der Vermittlung von Fondspolicen unerlässlich. Wer sich als Finanzvermittler oder Versicherungsmakler auf solche Analysen stützt, enthaftet sich. Zudem helfen die Übersichten, die Produkte umfassend zu erläutern.

Wird das prognostizierte Renditeziel erreicht?

Im gerade veröffentlichen „Bafin-Wohlverhaltensmerkblatt“ müssen Versicherer den angemessenen Kundennutzen, also ein prognostiziertes Renditeziel „mit hinreichender Wahrscheinlichkeit erreichen“. Daher fordert die Bafin: „Dies ist im Rahmen der Produktprüfung mit geeigneten stochastischen Analysen zu prüfen.“ Eine solche komplexe Analyse hat die Rating-Agentur Morgen & Morgen gerade im Rahmen des „Volatium“-Modells 4.0 aktualisiert. Dabei weist der Rater daraufhin, dass künftig aufgrund der Zinswende Garantien einen deutlich stärkeren Einfluss auf die Renditeerwartung haben werden. Vermittler sollten aber unbedingt deutlich machen, dass es eine Renaissance der klassischen Lebensversicherung selbst bei weiter steigenden Zinsen nicht mehr geben wird – auch wenn sich die Bürger das wünschen, wie eine aktuelle Umfrage im Auftrag des GDV zeigt. Für 78 Prozent der Befragten ist es demnach besonders wichtig, dass die eingezahlten Beiträge sicher angelegt werden und 67 Prozent wollen vor allem Planungssicherheit, was im Alter an angespartem Kapital zur Verfügung steht. Die geforderte Sicherheit würde die private Rentenversicherung bieten, behauptet Katja de la Viña, Vorsitzende des GDV-Präsidialausschusses Altersvorsorge und Zukunftssicherung. Tatsächlich müssen die Kunden aber deutliche Abstriche bei der Beitragssicherheit machen, wenn sie auf eine akzeptable Rendite hoffen wollen.

Das bestätigt ein Blick auf die Fondspolicen, die Morgen & Morgen im Rahmen von „Volatium 4.0“ Mitte Februar 2023 unter die Lupe genommen hat. Dargestellt werden die Ergebnisse immer ausgehend vom jeweiligen „Anlegertyp“, damit das Programm automatisch auf die Bedürfnisse der Kunden eingeht. So hat die Ratingagentur für die Typen „Stabilität“, „Ertrag“, „Wachstum“, „Sicherheit“ und „Chance“ die Renditeaussichten ermittelt (siehe Tabelle).

Die Tarife werden auf Basis von 10.000 Kapitalmarktszenarien simuliert und deren durchschnittliche Rendite nach Kosten dargestellt. Basierend auf internen Daten der Versicherungsgesellschaften werden ab jetzt die für die Kapitalstärke aussagekräftigsten Faktoren – Reservesituation, Garantiebelastung und Kapitalanlagestrategie – analysiert und im Modell in den richtigen Zusammenhang gebracht. „Damit erhöhen wir die Treffsicherheit des Modells und bieten für die Vermittlung von Altersvorsorgeprodukten eine noch verlässlichere Basis, wenn es um individuelle Renditewahrscheinlichkeiten geht“, so Thorsten Saal, Bereichsleiter Mathematik bei Morgen & Morgen.

Den Ergebnissen lässt sich entnehmen, in welchem Ausmaß Renditechancen etwaigen Risiken gegenüberstehen. So zeigt sich z. B., dass Canada Life mit dem Produkt „GNP+ Generation privat plus“ beim Anlegertyp „Sicherheit“ in der Fonds-Risiko-Klasse 3 bei einer marginalen Beitragsgarantie von 20 Prozent in der Beispielsrechnung im „optimistischsten“ Fall eine Rendite von 3,57 Prozent erzielt, im Normalfall von 3,05 Prozent und im pessimistischen Fall von nur 0,99 Prozent (ein Interview mit Canada Life).

In jedem Fall erfüllt Volatium die Vorgaben der Bafin. Denn hier können die Kunden sehen, ob ein Inflationswert von zwei Prozent übertroffen wird, was laut Aufsicht gefordert ist, damit sich Altersvorsorge „lohnt“. Bei allen vorgestellten Varianten der Fondspolicen trifft dies im „Normalfall“ zu. Deutlich stärker gilt dies bei der Variante „Chance“, die mit entsprechend höheren Verlustrisiken einhergeht. Hier hat die Alte Leipziger die Nase vorne. Beim Tarif „Alfonds FR 10“ zeigt sich, dass es im günstigsten Fall eine Rendite von rund sieben Prozent, aber im schlechtesten Fall einen Verlust von 1,63 Prozent geben könnte, denn eine Beitragsgarantie gibt es hier nicht.

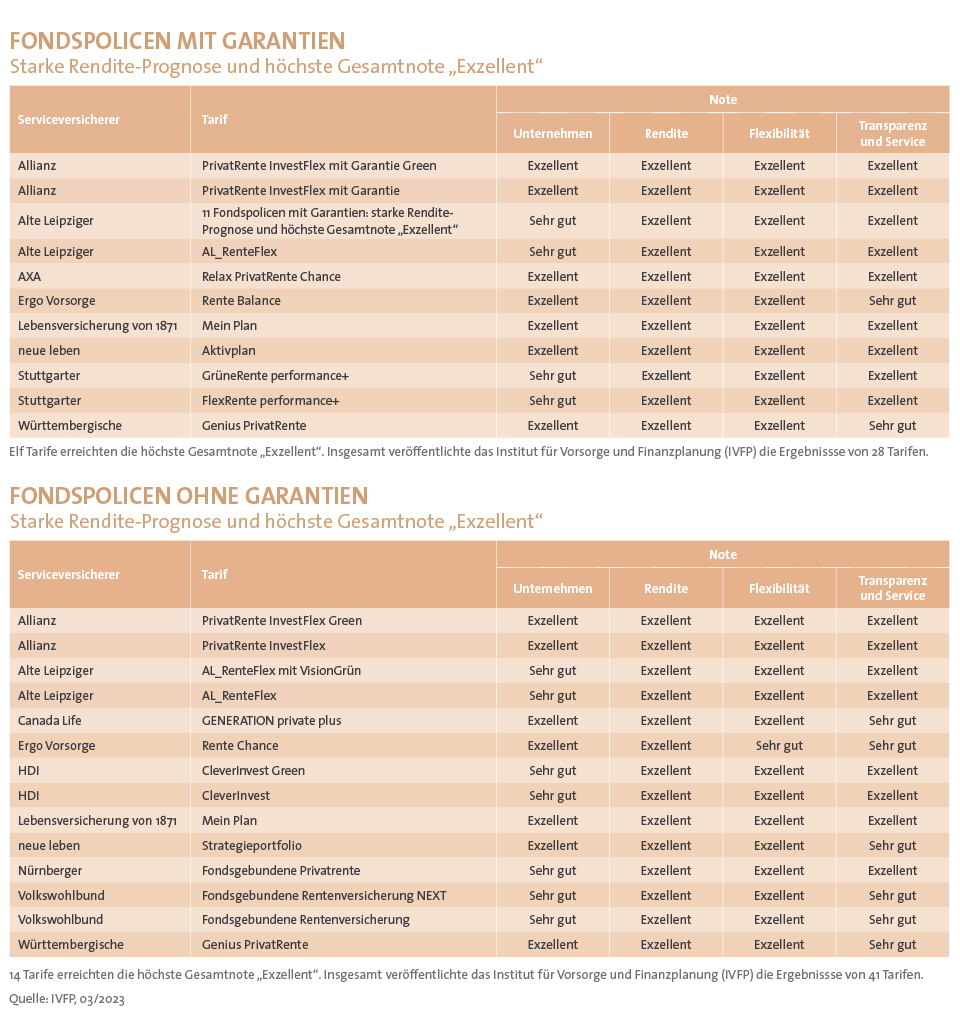

Das Institut für Vorsorge und Finanzplanung (IVFP) untersuchte im „Privatrenten-Rating 2023“ genau 139 Tarife von 47 Versicherungsgesellschaften. Bewertet wurden die Bereiche „Unternehmen“, „Rendite“, „Flexibilität“, „Transparenz“ und „Service“. Angesichts der neuen Bafin-Auflagen rücken dabei besonders die Angebote in den Fokus, die sowohl bei Renditen als auch in der Gesamtnote die beste Bewertung „Exzellent“ erhalten haben (siehe Grafiken).

garanten der altersvorsorge

Prof. Michael Hauer, Geschäftsführer des IVFP, sieht aufgrund der hohen Inflationsrate auch für die Zukunft einen Trend zu fondsgebundenen Produkten. So lag 2013 der Anteil kapitalmarktorientierter Angebote noch bei knapp 55 Prozent, in 2023 sind es knapp 70 Prozent. „Die private Rentenversicherung zählt weiterhin zu den Garanten in der Altersvorsorge, was sicherlich auch an ihrer Anpassungsfähigkeit liegt,“ erläutert Hauer. Die Versicherer hätten vor allem mit Fondspolicen Lösungen gefunden, die den Kundenbedürfnissen in puncto Kapitalanlage entsprechen.

Neue produktangebote

Dass Fondspolicen stark im Rennen liegen, zeigen viele neue Angebote, wie die „Best Invest“ der Baloise. Sie hat nach Aussage des Lebensversicherers „geringe Effektivkosten“, und passt sich somit bereits den Forderungen von EU und Aufsicht an (mehr zur Produktneuheit im Interview auf S. 53). Mit „CleverInvest Green“ hat die HDI-Lebensversicherung eine Fondspolice auf den Markt gebracht, die komplett nachhaltig ausgerichtet ist. In der Ansparphase stehen rund 40 nachhaltige Fonds zur Auswahl und das Produkt bleibt auch in der Rentenphase nachhaltig investiert. Dem grünen Trend folgt die VPV Versicherungen mit der „VPV Green Invest“. Die Fondspolice verzichtet zugunsten höherer Renditechancen auf Garantien und Sicherungsmechanismen. Mit der Netto-Fondspolice „Deutsche Finance Performance Plus“ erhalten Finanzdienstleister zudem nun einen neuen Zugang zu den Investmentstrategien der Deutsche Finance Group. Die internationale Investmentgesellschaft verwaltet rund zwölf Milliarden an Vermögen und ist nach eigenen Angaben bei Alternativen Investment Funds (AIF) Marktführer. Die Universa Lebensversicherung hat die Fondspalette für die „topinvest“ um vier neue Fonds erweitert – darunter zwei kostengünstige börsengehandelte Indexfonds (ETF).

Fondspolicen vs direktanlagen Wichtig ist zudem, dass den Kunden grundsätzlich deutlich gemacht wird, welche Vorteile Fondspolicen gegenüber einer Direktanlage haben. Kunden können die Fonds bei vielen Versicherern mehrmals im Jahr ohne Gebühren wechseln und ihren Vertrag während der Laufzeit flexibel anpassen. Zudem gibt es einen Steuervorteil. „Während der Anleger auf Aktien und Fonds eine Abgeltungssteuer von 25 Prozent auf den Ertrag zahlen muss, gilt für Versicherte in der Regel das Halbeinkünfteverfahren“, erläutert Lars Heermann, Lebensversicherungsexperte bei der Ratingagentur Assekurata. Wer also einen individuellen Steuersatz von 35 Prozent hat, zahlt nur 17,5 Prozent und das erst zum Vertragsende. Zudem würden heute ja fast nur noch Rentenpolicen verkauft. Sie haben den Vorteil, dass man damit das biometrische Risiko der Langlebigkeit absichern kann. Heermann: „Das bedeutet, dass die Rente garantiert bis ans Lebensende gezahlt wird.“ Das können Bank- und Fondssparpläne nicht sicherstellen.