Das Ziel ist klar: Die globale Erderwärmung muss auf weniger als zwei Grad, besser 1,5 Grad Celsius, gegenüber dem vorindustriellen Niveau begrenzt werden. Denn immer mehr Menschen leiden unter den massiven Folgen, sei es durch zunehmende Hitzeperioden, tropische Wirbelstürme oder Überschwemmungen. Aktuelle Analysen der World Meteorological Organization (WMO) zeigen: Die Zeit zum Handeln drängt. Im Gegensatz zu bisherigen Erwartungen gehen die Wissenschaftler in ihrer aktuellen Analyse bereits mit einer 50-prozentigen Wahrscheinlichkeit davon aus, dass die 1,5 Grad-Schwelle in den nächsten fünf Jahren erstmals überschritten werden könnte. WMO-Generalsekretär Petteri Taalas warnte anlässlich der Berichtsveröffentlichung: „Die 1,5 Grad sind ein Indikator für den Punkt, an dem die Klimaauswirkungen für die Menschen und den gesamten Planeten zunehmend schädlich werden.“

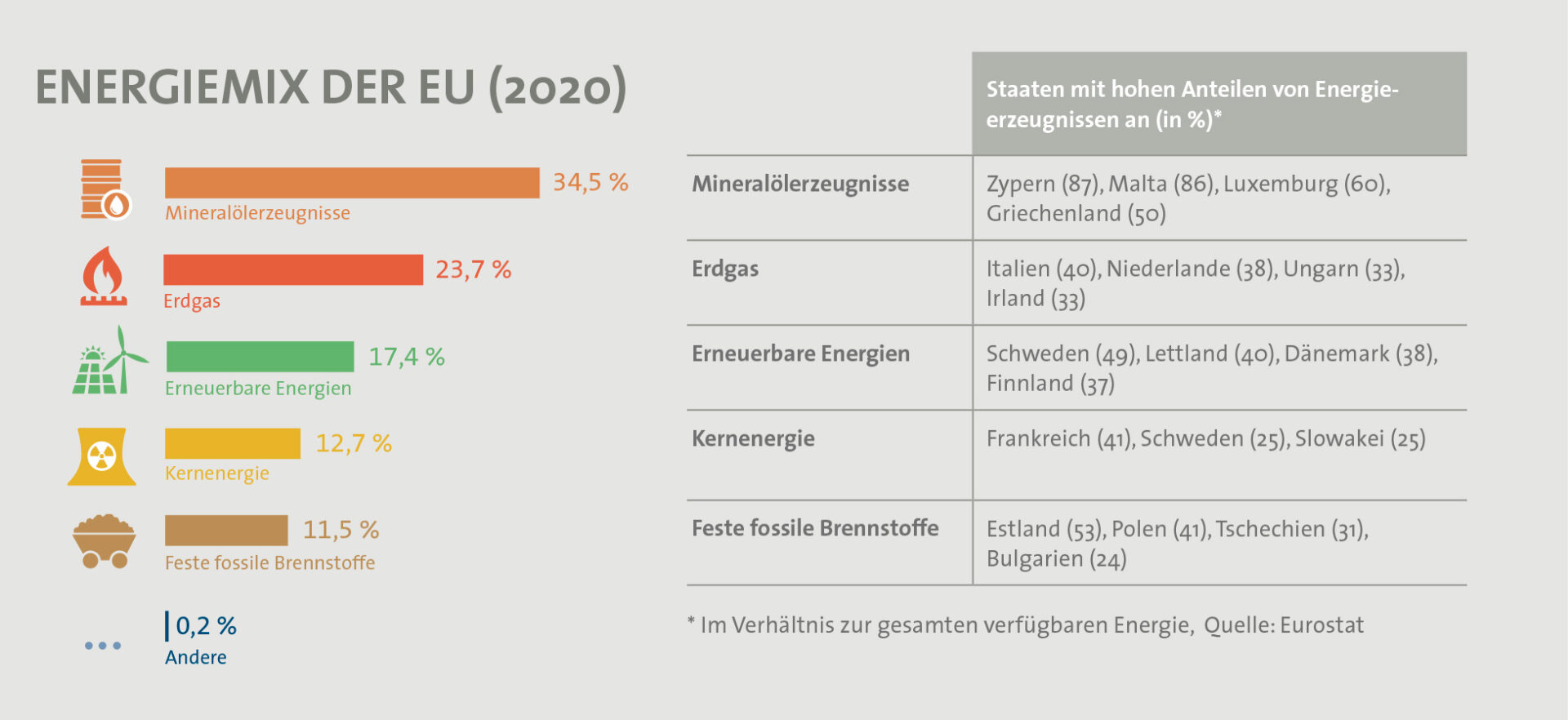

Die Marschrichtung im Kampf gegen die Klimakrise war klar. Auf einen Nenner gebracht: Erneuerbare Energien rasant ausbauen, fossile Energieträger schnellstmöglich zurückfahren. Doch Ende Februar griff der russische Staatspräsident Wladimir Putin die Ukraine an – und verschob damit auch das Koordinatensystem globaler Energiepolitik. Schnell herrschte in weiten Teilen der internationalen Staatengemeinschaft Einigkeit darüber, dass die Finanzierung dieses Angriffskriegs durch den Import russischer Energieträger so schnell wie möglich unterbunden werden solle. Denn Russland ist weltgrößter Exporteur von Erdgas und zweitgrößter Auslieferer von Erdöl. Es folgten Sanktionspaket um Sanktionspaket, im Zuge derer vor allem eine Fragestellung gerade in Europa ganz oben auf die politische Agenda rückte: Ist die Versorgungssicherheit auch ohne Energie aus Russland im kommenden Herbst und Winter noch gegeben?

Die Marschrichtung im Kampf gegen die Klimakrise war klar. Auf einen Nenner gebracht: Erneuerbare Energien rasant ausbauen, fossile Energieträger schnellstmöglich zurückfahren. Doch Ende Februar griff der russische Staatspräsident Wladimir Putin die Ukraine an – und verschob damit auch das Koordinatensystem globaler Energiepolitik. Schnell herrschte in weiten Teilen der internationalen Staatengemeinschaft Einigkeit darüber, dass die Finanzierung dieses Angriffskriegs durch den Import russischer Energieträger so schnell wie möglich unterbunden werden solle. Denn Russland ist weltgrößter Exporteur von Erdgas und zweitgrößter Auslieferer von Erdöl. Es folgten Sanktionspaket um Sanktionspaket, im Zuge derer vor allem eine Fragestellung gerade in Europa ganz oben auf die politische Agenda rückte: Ist die Versorgungssicherheit auch ohne Energie aus Russland im kommenden Herbst und Winter noch gegeben?

COMEBACK FÜR FOSSILE ENERGIEN?

Nach einem Kohleembargo im Mai 2022 beschloss die Europäische Union (EU) einen Monat später mit ihrem sechsten Sanktionspaket ein Ölembargo. Allerdings soll es erst zum Jahresende greifen, sodass der Kreml Zeit hat, andere Absatzmärkte z. B. in Asien zu erschließen. Zudem gilt das Verbot nur für jenes Öl, das über den Seeweg in die EU gelangt, nicht jedoch für das Pipeline-Öl. Damit soll auf jene Länder Rücksicht genommen werden, die keinen Seezugang haben. Weitaus schwieriger ist die Lage wegen vielfach stärkerer Abhängigkeiten beim Erdgas. Gleichzeitig schwebt das Damoklesschwert eines Gas-Stopps über den EU-Mitgliedsstaaten: Nach Polen, Bulgarien und Finnland hatte Russland zuletzt den Niederlanden und Dänemark den Gashahn abgedreht. Die Folge: Je nachdem, wie sich die Versorgungslage im eigenen Land zuspitzen könnte, arbeiten die Staaten nun unter Hochdruck daran, russische Energie möglichst schnell zu ersetzen – dies allerdings zunächst stark auf der Ebene desselben Energieträgers. So will beispielsweise Deutschland mehrere Terminals für den Import von Liquified Natural Gas (LNG), also Flüssigerdgas errichten, um die Abhängigkeit von russischem Erdgas zu verringern.

Könnten die Folgen des Ukraine-Kriegs somit dazu führen, dass das notwendige Engagement in Erneuerbare Energien erstmal nachlässt und die Anstrengungen im Kampf gegen die Klimakrise unterminiert? Genau hiervor hatte António Guterres kürzlich gewarnt: „Die Länder könnten durch die unmittelbare Versorgungslücke bei fossilen Brennstoffen so sehr in Anspruch genommen werden, dass sie Maßnahmen zur Verringerung des Verbrauchs fossiler Brennstoffe vernachlässigen oder auf die lange Bank schieben“, zitierte das Redaktionsnetzwerk Deutschland jüngst den Generalsekretär der Vereinten Nationen bei einem öffentlichen Auftritt.

„Der Verzicht von Erdöl wird aus unserer Sicht nur ganz, ganz langsam vonstattengehen können. Vielmehr ist es wahrscheinlich, dass die globale Ölnachfrage noch bis 2030 moderat zunehmen wird“, sagt Hannes Loacker, Manager der beiden Fonds Raiffeisen-Energie-Aktien und Raiffeisen-Smart-Energy-ESG-Aktien bei Raiffeisen Capital Management. Ein Ölembargo geht für ihn nicht zwingend mit einem geringeren globalen Ölkonsum einher. Vielmehr werde es dazu führen, dass das Öl in andere Absatzmärkte fließt, deren Länder sich nicht an die Sanktionen halten, z. B. China, Indien und möglicherweise auch Indonesien. Zudem sei das Öl für diese Länder besonders attraktiv, da es mit einem Abschlag gegenüber dem massiv gestiegenen Ölpreis gehandelt werde.

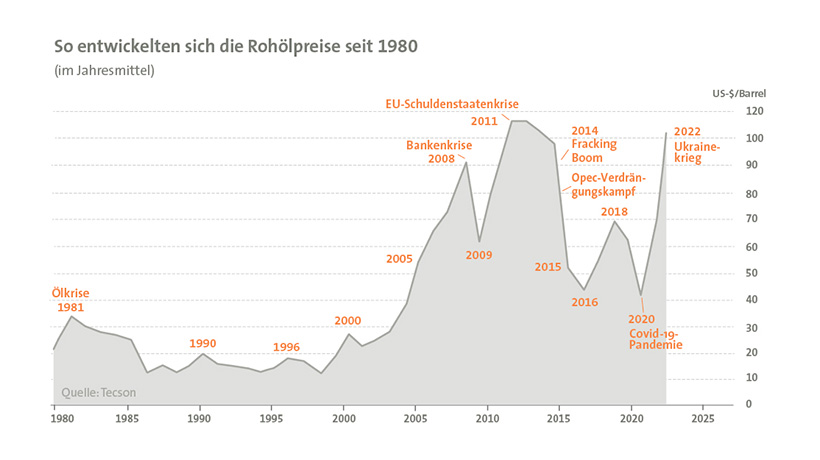

In den vergangenen Wochen näherte sich der Preis für ein Barrel Brent-Öl wieder der Marke von rund 125 US-Dollar an. Auf einem vergleichbar hohen Niveau bewegte sich der Preis für das schwarze Gold zur Zeit der EU-Schuldenkrise in den Jahren 2011 und 2012 (siehe Chart unten). Während sich die Ölproduzenten über sprudelnde Gewinne freuen, ärgern sich die Kraftfahrer über horrende Preise an den Zapfsäulen.

„Die Öl- und Erdgaspreise stiegen lange vor den kriegsbedingten Angebotsschocks“, analysiert Fred Fromm, einer von drei Portfoliomanagern des Franklin Natural Resources Fund. Fromm nennt dafür mehrere Gründe: erstens, eine mehrjährige Unterinvestition, die fast in einer Einstellung der Bohraktivitäten im ersten Pandemiejahr mündete. Zweitens, eine neu entdeckte Kapitaldisziplin, die aus schlechten Renditen der vergangenen zehn Jahre und erhöhtem Druck resultierte. Aktionäre hätten für diesen Druck ebenso gesorgt wie Politiker und Umweltaktivisten, in dem sie mit anhaltenden Nachhaltigkeitsdebatten für Unsicherheit sorgten.

„Die Öl- und Erdgaspreise stiegen lange vor den kriegsbedingten Angebotsschocks“, analysiert Fred Fromm, einer von drei Portfoliomanagern des Franklin Natural Resources Fund. Fromm nennt dafür mehrere Gründe: erstens, eine mehrjährige Unterinvestition, die fast in einer Einstellung der Bohraktivitäten im ersten Pandemiejahr mündete. Zweitens, eine neu entdeckte Kapitaldisziplin, die aus schlechten Renditen der vergangenen zehn Jahre und erhöhtem Druck resultierte. Aktionäre hätten für diesen Druck ebenso gesorgt wie Politiker und Umweltaktivisten, in dem sie mit anhaltenden Nachhaltigkeitsdebatten für Unsicherheit sorgten.

Das Blatt hat sich längst gedreht. Inzwischen sind die großen Öl- und Gaskonzerne Exxon Mobil, Chevron, Shell, BP und Total Energies in Feierlaune: Bereits 2021 bescherte „Big Oil“, wie die Branchengrößen auch genannt werden, einen Cash Flow wie zuletzt 2008. Nach einem Vorjahres-Minus von mehr als 60 Milliarden Euro fuhren die Konzerne nun ein Gewinnzuwachs von fast 90 Milliarden US-Dollar ein und damit so hoch, wie seit sieben Jahren nicht mehr, berichtete unlängst das Handelsblatt.

FONDS PROFITIEREN VON „BIG OIL“

Anleger von Energieaktienfonds profitierten massiv von diesen Entwicklungen, wie ein Blick auf unser Fondsranking „Energieaktienfonds“ zeigt (siehe oben). Denn wenigstens zwei der „Big Five“ finden sich beim Franklin-Fonds ebenso in den Top 10 wie bei den aktuell Bestplatzierten unseres Rankings: Goldman Sachs North America Energy & Energy Infrastructure Equity sowie BlackRock Global Funds – World Energy Fund. Noch stärker gilt dies für die ETF-Spitzenreiter: So ist bspw. der iShares S&P 500 Energy Sector UCITS ETF mit einem Anteil von zusammen 42 Prozent in Exxon und Chevron investiert, der Lyxor MSCI World Energy TR UCITS ETF mit insgesamt 44 Prozent in „Big Oil“. Dieser Konzentration sollten sich Anleger bewusst sein, denn in schlechten Zeiten ist das Verlustpotenzial vergleichbar groß, wie auch ein Blick auf die Fondscharts zeigt.

Werden diese Preisentwicklungen aber Bestand haben? Fromm bestätigt dies noch für viele Jahre, selbst wenn die Preise nach einem Kriegsende signifikant zurückkämen. Der Portfoliomanager betont: „Wir gehen davon aus, dass die Preise auf historisch hohem Niveau gestützt werden.“ Angesichts global geringer Lagerkapazitäten sieht auch Loacker die Ölpreise weiterhin sehr gut gestützt. Eine Wirtschaftsabschwächung könnte das Sentiment allerdings mittelfristig belasten, ergänzt der RCM-Fondsmanager, fügt aber hinzu: „Eine deutliche Ölpreiskorrektur ist frühestens zu erwarten, wenn der Konflikt in der Ukraine gelöst werden kann.“

Wie hält es die „braune Branche“ mit der „grünen Transformation“? Nach Einschätzung des Franklin-Fondsmanagers befinden sich die meisten der traditionellen Energieunternehmen noch in einem sehr frühen Stadium entsprechender Investitionen, was die kurzfristigen Auswirkungen begrenzt. Der Franklin Natural Resources investiert aber auch in Themen und Trends der Energiewende, sagt Fromm und nennt beispielhaft Ausrüstungshersteller für die Solar- und Windindustrie, die Batterieherstellung und die Stromspeicherung. „Industriegas-Unternehmen, die wir besitzen, sind gut positioniert und investieren auch erheblich in Wasserstoff“, sagt Fromm und weiter: „Der Bergbausektor bietet ebenso Potenzial in Übergangsthemen, und wir haben mehrere Investitionen in Kupfer- und Lithiumproduzenten.“

PORTFOLIOS WERDEN UMGEBAUT

Auf deutlich unter fünf Prozent beziffert Loacker den Anteil von Erneuerbaren Energien am Gesamtumsatz der großen Ölkonzerne. „Diese Anteile werden frühestens ab der zweiten Hälfte dieser Dekade auf ein nennenswertes Niveau steigen“, ergänzt der Fondsmanager. Da aus seiner Sicht eine Energiewende ohne Öl und Gas kurz- bis mittelfristig nicht möglich sein wird, investiert der Raiffeisen-Energie-Aktien primär in die nachhaltigsten Öl- und Gasunternehmen. Gemeint sind Unternehmen wie z. B. Equinor, ehemals bekannt als Statoil, das sein Portfolio deutlich in Richtung Erneuerbare Energien umbaue. So sollen im Jahr 2030 mehr als 50 Prozent der gesamten Investitionen in den „grünen“ Energiesektor, vornehmlich Offshore-Windkraft, fließen. Oder die österreichische OMV, die die Investitionen im Bereich Exploration und Produktion von Öl und Gas ab 2026 reduzieren will, um sich stattdessen auf geothermische Energie sowie die Abscheidung und Speicherung von Kohlenstoff zu fokussieren. „Um der Wichtigkeit der Energiewende Nachdruck zu verleihen und der Tatsache gerecht zu werden, dass die Erneuerbaren Energien einen immer höheren Anteil am weltweiten Primärenergiebedarf abdecken werden, investiert der Fonds zusätzlich in klassische Unternehmen aus diesem Bereich“, fügt Loacker hinzu und beziffert den Anteil auf rund 25 Prozent.

ENERGIEVERTEILUNG BLEIBT HERAUSFORDERUNG

ENERGIEVERTEILUNG BLEIBT HERAUSFORDERUNG

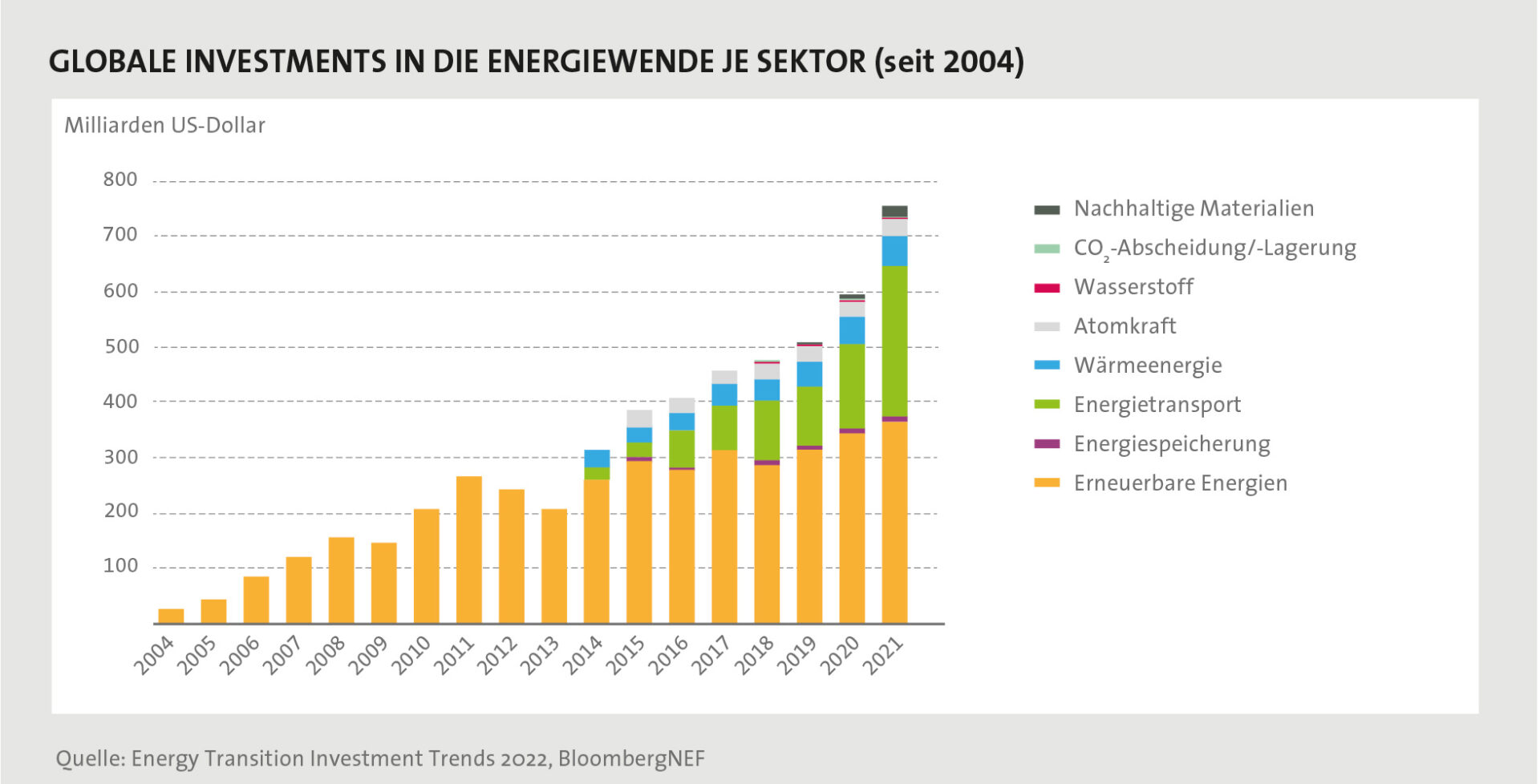

Mit einem Volumen von 366 Milliarden US-Dollar erzielten Erneuerbare Energien 2021 nicht unerwartet den größten Teil an Investments im Rahmen der Energiewende. Das größte Wachstum findet allerdings im Bereich des Energietransports statt. Dies zeigen die Ergebnisse eines kürzlich erschienenen Reports von BloombergNEF (siehe Schaubild oben). „Energie aus erneuerbaren Quellen wurde bereits vor der Krise zu wettbewerbsfähigen Kosten im Vergleich zu Gas produziert. Daran dürfte sich auch künftig nichts ändern“, sagt Christian Rom. Der Portfolio Manager des DNB Fund Renewable Energy weist zugleich darauf hin, dass die Herausforderungen an die Netzstabilität und die Energiespeicherung wachsen werden. Der Grund: Die weltweiten Verteilungs- und Übertragungsnetze sind nicht für Erneuerbare Energien geschaffen worden. Windräder und Solaranlagen sind schließlich sehr dezentral aufgebaut.

RUINÖSER PREISWETTBEWERB

Lieferengpässe, gestiegene Rohstoff-und Materialkosten, die zulasten der Gewinnmargen gehen, aber auch behördliche Anforderungen wie langwierige Zertifizierungs- und Bewilligungsprozesse machen es den Unternehmen aktuell alles andere als leicht. Für Schlagzeilen sorgte bspw. der Appell des Vestas-CEO Henrik Andersen in Richtung Mitbewerber, dem ruinösen Preiskampf endlich ein Ende zu setzen. Sonst könne mannicht sicher sein, dass alle Hersteller diese Phase überleben würden. Aktuell versuchen Windturbinenhersteller durch die Vereinbarung von Gleitpreisklauseln die Inflationsfolgen besser auffangen zu können. Angesichts dieser Gemengelage investiert auch Roman Boner, Fondsmanager des RobecoSAM Smart Energy Equities, in diesem Segment „noch etwas zurückhaltender“.

ENERGIEEFFIZIENZ MIT POTENZIAL

Nach Einschätzung des Fondsmanagers sollten vor allem Solarfirmen und Lösungen im Energieeffizienzbereich mehr Aufträge erhalten, weshalb das Exposure dort erhöht wurde. „Per Ende April war unsere Gewichtung im Bereich ‚Energieeffizienz‘ mit 39 Prozent am stärksten“, ergänzt er. Demgegenüber macht der Bereich „Erneuerbare“ nur 17 Prozent aus. Für den DNB-Fondsmanager ist Energieeffizienz ebenfalls ein sehr wichtiger Teil des Anlageuniversums. „Eine Energieeinheit einzusparen ist schließlich günstiger als eine neue Einheit zu erzeugen“, sagt Rom und nennt beispielsweise Isolierung, Wärmepumpen und Beleuchtung als Nischen, in denen man Unternehmen mit starken Marktpositionen identifizieren kann. „Die aktuelle Energiekrise in Europa dürfte all solchen Nischen weiteren Rückenwind verleihen, was auch die Bewertungen entsprechender Unternehmen positiv beeinflussen wird“, ergänzt der Portfoliomanager.

SEHR GEFRAGT: MATERIALIEN FÜR DIE ENERGIEWENDE

Auch bei KBI Global Investors ist man bullish für das Thema Energieeffizienz. Besonders gefallen Halbleiterunternehmen, die Zulieferer der Elektrofahrzeughersteller sind. „Sie profitieren von einem erheblichen inhaltlichen Aufwärtspotenzial, da die Branche auf Elektrofahrzeuge und mehr autonome Fahrfunktionen umsteigt“, sagt Treasa Ni Chonghaile, Senior Portfolio Manager des Global Energy Transition Fund.

Sehr konstruktiv steht man auch Anbietern von „Next Generation“-Materialien gegenüber. Damit sind Stoffe wie Lithium und Seltene Erden gemeint, die für die Energiewende unerlässlich sind. Deren Anbieter profitieren von einer erhöhten Preissetzungsmacht infolge des starken Nachfrageanstiegs, weil die Materialien zur Elektrifizierung von Endmärkten gebraucht würden und vom inflationären Umfeld. „Das derzeit am stärksten nachgefragte Material ist Lithium, was auf die weit verbreitete Einführung von Elektrofahrzeugen und die hohe Nachfrage nach Energiespeichern zurückzuführen ist“, ergänzt der KBI-Portfoliomanager.

Stichwort Preissetzungsmacht. Wachstumstitel, wie sie stark in der Technologie-, aber auch Wind- und Solarbranche zu finden sind, müssen durch die laufende Zinswende mit Gegenwind rechnen. Deren hoch bewertete Aktienkurse werden vor allem von Zukunftserwartungen getrieben. Sie verlieren kalkulatorisch an Wert, wenn die Renditen steigen. Denn die künftigen Erträge müssen dann zu einem höheren Prozentsatz abgezinst, also auf den gegenwärtigen Wert umgerechnet werden. Substanzwerte könnten im Gegenzug Fahrt aufnehmen und damit auch Unternehmen zugutekommen, die aktuell nicht als Nachhaltigkeits-„Leader“ gelten – „deren Hebelwirkung in Richtung einer grünen Transformation jedoch enorme Chancen bietet“, sagt der DNB-Fondsmanager und bezeichnet bspw. die finnische Wärtsilä, einen weltweit führenden Anbieter von nachhaltigen Lösungen für die Schifffahrt, als „attraktives Value-Play“.

„Wir sehen vor allem die kurzfristigen Ziele für den Ausbau der Erneuerbaren Energien als relativ hochgesteckt an“, gibt der Robeco-SAM-Portfoliomanager zu bedenken. Gleichwohl hält er die mittel- und längerfristigen Ziele ab 2030 weiter für erreichbar. Mit den neuen Treibern „Energieunabhängigkeit/-sicherheit“ und den hohen Energiepreisen sei Schwung in den Ausbau gekommen. Boner zeigt sich daher optimistisch: „Wir beobachten eine noch nie gesehene Einigkeit und Entscheidungsfreudigkeit in der Politik. Die Wahrscheinlichkeit, dass die Energiewende gelingt, ist jetzt so hoch ist wie nie zuvor.“