Den Vorwurf der „Augenwischerei“, den die Stiftung Warentest in der Analyse zu Indexpolicen gegenüber der Stuttgarter Lebensversicherung erhebt, lässt die Assekuranz nicht gelten. Grundsätzlich wird bei jeder Indexpolice nicht in den Index, sondern in eine Option auf den Index investiert, heißt es vonseiten der Versicherer. Bei der Kommunikation der Funktionsweise einer Indexpolice habe die Stuttgarter darauf immer hingewiesen. „Das betrifft also nicht nur den Grüne Zukunft Index, sondern die Indizes aller Indexpolicen“, so der Hinweis.

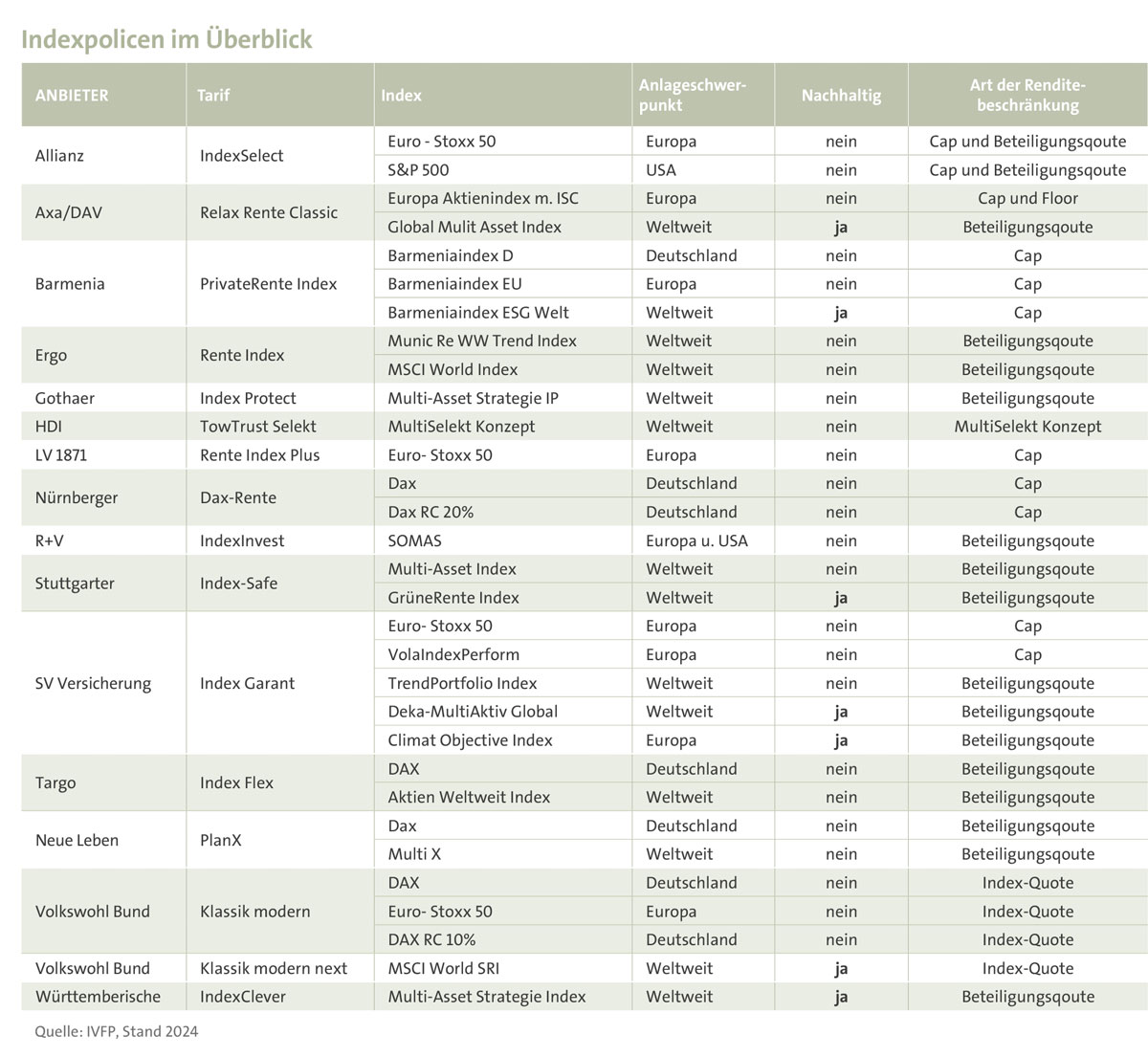

Zudem habe der schwäbische Versicherer einen Trend begründet. Denn immer mehr Indexpolicen bilden nachhaltige Indizes nach. So weist die aktuelle Marktübersicht des Instituts für Vorsorge und Finanzplanung (IVFP) auf sieben nachhaltige Indizes hin, die unterschiedliche Themen abbilden, wie z. B. Kreislaufwirtschaft, Klimalösungen, Chancengleichheit, Grüne Gebäude, Grüne Finanzen, gesunde Lebensbedingungen und Wasserlösungen. Der überwiegende Teil der Produktanbieter nutzt aber bekannte oder selbst gebaute Indizes, deren Zusammensetzung mitentscheidend für die Ertragschancen der Kunden sind (siehe Tabelle).

Finanztest hat die Wertentwicklung von zwölf Indexpolicen in den vergangenen Jahren unter die Lupe genommen (08/2024). Das Ergebnis sei ernüchternd. „Bei der Allianz (Index-Select – die Red.) hätte es nur in 37 der simulierten 100 Einjahreszeiträume eine Rendite über null gegeben, 63 mal nichts. Im Schnitt lag die Rendite bei mickrigen 1,64 Prozent“, so die Tester. Der Grund: Kursverluste an der Börse würden voll durchschlagen, Kursgewinne dagegen seien gedeckelt.

Die Angaben gelten aber für die simulierte Beteiligung am Index Euro Stoxx50. Höher fallen bei der Allianz mit 2,61 Prozent (IndexSelect) und 2,74 Prozent (IndexSelect Plus) die Renditen aus, wenn die Tarife mit simulierter Beteiligung am US-Index S&P 500 untersucht werden. Für die Ergo Vorsorge (Rente Index) wird beispielsweise sogar ein Mittelwert von 3,10 Prozent ausgewiesen. Dabei wurde die Beteiligung am nachhaltigen Weltaktienindex MSCI World SRI (EUR) zugrunde gelegt. Die Neue Leben (PlanX) schafft mit der fiktiven Beteiligung am DAX in der Untersuchung eine Durchschnittsrendite von 2,72 Prozent.

Hintergrundinfos

Das Institut für Vorsorge und Finanzplanung (IVFP) informiert zeitnah in einem Blogbeitrag über Indexpolicen. Neben vielen Erläuterungen zur Funktionsweise und Produkten werden auch die vergangenen Renditezuteilungen zu Indexpolicen veröffentlicht (ivfp.de/blog-indexpolicen). Umfassende Angaben hat zudem die Rating-Agentur Assekurata in ihrer jährlichen Überschussstudie zu Indexpolicen zusammengestellt (https://www.assekurata-rating.de/downloads/assekurata-marktstudie-zu-ueberschussbeteiligungen-und-garantien-2024).

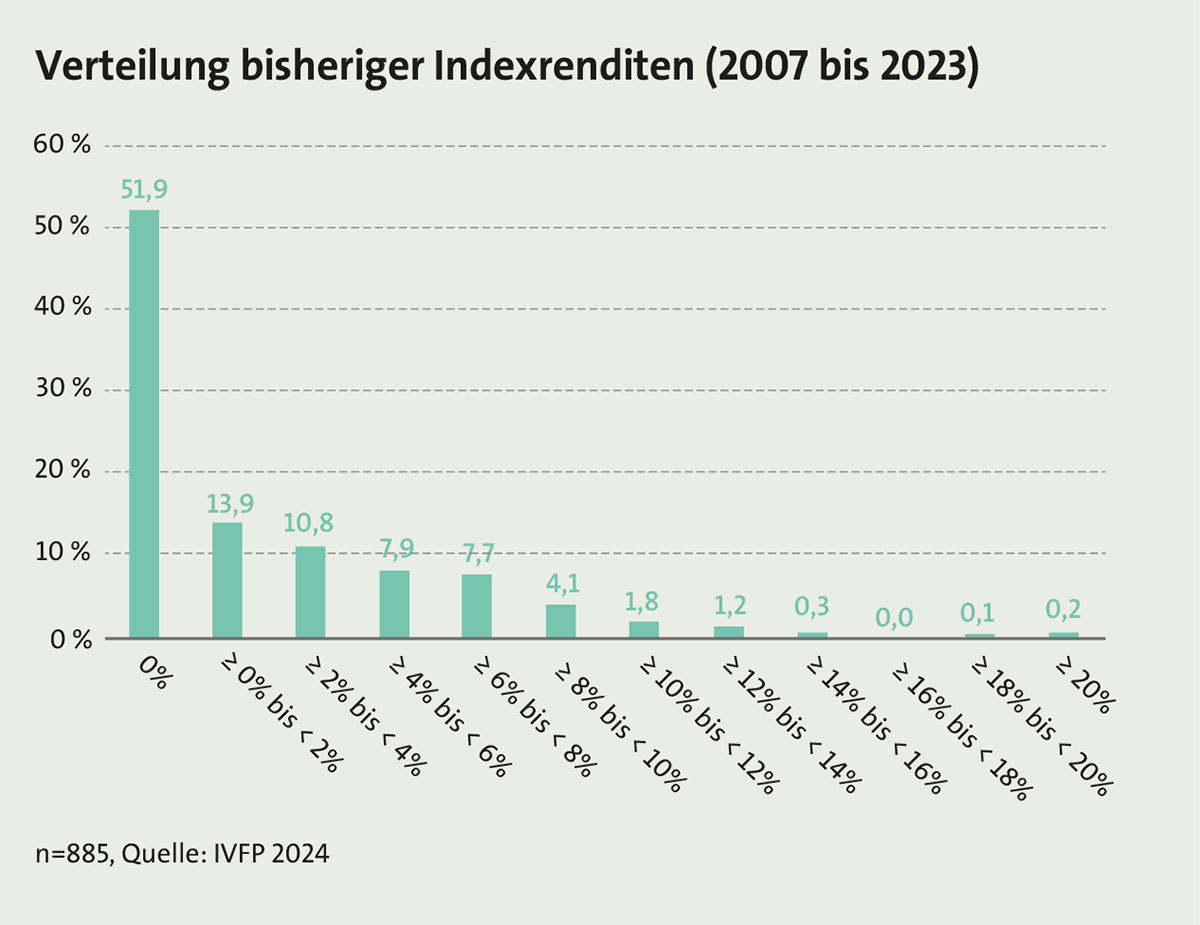

Auch die Allianz Lebensversicherung kann die harsche Kritik der Stiftung Warentest – „zu teuer, zu intransparent, zu wenig Chancen auf gute Renditen“ – nicht nachvollziehen. „Durch die Konstruktion des Produktes kann in Jahren mit negativer Index-Performance der Vertragswert nicht sinken. Umgekehrt partizipieren Kunden an positiven Entwicklungen gemäß eines vertraglich festgelegten Verfahrens“, erläutert Pressesprecher Franz Billinger. Dieses Prinzip habe sich in den letzten 15 Jahren in unterschiedlichen Zyklen bewährt, unter anderen auch während der Corona-Krise. Die Performance des Konzepts sei von den Gegebenheiten an den Kapitalmärkten abhängig. Durch die Indexpartizipation wären in der Vergangenheit attraktive Wertentwicklungen erzielt worden. Tatsächlich zeigt eine Analyse des IVFP für den Zeitraum 2007 bis 2023, dass sogar Renditen von über 20 Prozent möglich waren. Doch die hohen Renditen sind nur in sehr wenigen Fällen angefallen. In fast 52 Prozent aller untersuchten Stichtage lag die Rendite bei null Prozent (siehe Schaubild).

JÄHRLICH NEU ENTSCHEIDEN

Der Allianz-Sprecher verweist aber darauf, dass die Kunden auch die Möglichkeit haben, sich jährlich zwischen der Indexpartizipation und der sicheren Verzinsung zu entscheiden oder eine flexible Aufteilung zwischen Indexpartizipation und sicherer Verzinsung in 25-Prozent-Schritten vorzunehmen. Für das Jahr 2024 hat Allianz Leben die gesamte Verzinsung für alle Varianten des Vorsorgekonzepts IndexSelect von 2,85 Prozent auf 3,10 Prozent angehoben. Die Experten der Stuttgarter bestätigen selbstkritisch, dass der gesamte Markt der Indexpolicen die hohen Erwartungen der Berater und Kunden in den letzten beiden Jahren nicht erfüllt hat. Die Ursache dafür liege maßgeblich in den gesunkenen Überschussbeteiligungen aufgrund der niedrigen Zinsen der vergangenen Jahre. Damit hätten sich die Partizipationsmöglichkeiten am Index verschlechtert. Dazu komme, dass die Kapitalmärkte sehr volatil waren und sind, so dass die Jahresrenditen der Indizes zum Teil schlecht ausfielen. Deshalb hätten Kunden keine Gutschriften erhalten.

Doch die Zukunft sehe deutlich besser aus. Mit den derzeit wieder höheren Zinsen, den damit steigenden Überschussbeteiligungen und den ruhiger werdenden Märkten würden die Chancen der Kunden wieder steigen, eine positive Gutschrift für ihre Indexpolice zu erhalten. „Wir sehen diesen positiven Trend an den leicht steigenden Ergebnissen unserer Indexpolice“, so das Fazit bei der Stuttgarter.

Schärfer nimmt Prof. Michael Hauer vom IVFP zum Test der Verbraucherschützer aus Berlin Stellung: „Der Vergleich zu Fonds oder fondsgebundenen Rentenversicherung ist per se ein handwerklicher Fehler der Untersuchung, da etwa Indexpolicen in ihrer Grundgestaltung ein ganz anderes Rendite-Risiko-Profil aufweisen als Fondspolicen und daher für konservative und nicht wie Fondspolicen für renditeorientierte Anleger ausgelegt sind.“ Grundsätzlich handele es sich bei Indexpolicen um eine konservative Anlage, die langfristig durch ein spezielles Indexbeteiligungs-Modell einen Tick mehr Rendite erwirtschaften kann als eine klassische Rentenversicherung. Die Indexpolice sei vor allem seit der Niedrigzinsphase der vergangenen Jahre eine beliebte Alternative zu klassischen Versicherungstarifen geworden.

NICHT IM MAKLERFOKUS

Hohe Renditen sind bei hohen Garantiekomponenten eher nicht zu erwarten. Dies sei auch den Versicherungsmaklern klar. Eine Ende 2023 durchgeführte Umfrage des IVFP bei Maklern hat ergeben, dass Indexpolicen lediglich bei elf Prozent der Makler mehrmals pro Monat und bei 13 Prozent 1–3 Mal pro Monat beraten werden. Im Vergleich wird hingegen über Fondspolicen ohne Garantiekomponente von 36 Prozent der Makler mehrmals pro Monat und von 41 Prozent 1–3 Mal pro Monat gesprochen.

Im Grundprinzip investieren Kunden mit Index-Policen eher in das konservative Sicherungsvermögen des Versicherers. Die daraus erzielten Überschüsse werden verwendet, um von einer Indexentwicklung je nach Indexmodell zu profitieren. Hauer: „Alle Indexmodelle haben gewisse Vor- und Nachteile. So reagiert das Cap-Modell in der Regel sensibel auf Schwankungen nach unten des zugrunde liegenden Index, erwirtschaftet aber in schwankungsarmen und entwicklungsstarken Jahren hohe Zuteilungen.“ Andere Modelle wie das Modell mit Beteiligungsquote setze eher auf weniger „Nullrunden“.

Was bedeutete das mit Blick auf das vergangene Jahr? Aufgrund großer Schwankungen an den Kapitalmärkten hatten es Indexmodelle, die eine Obergrenze (Cap) besitzen, schwer, eine positive Rendite zu erwirtschaften, analysiert das IVFP und beziffert den Durchschnittswert auf 0,2 Prozent. Modelle auf Basis einer jährlichen Beteiligungsquote hätten hingegen mit durchschnittlich 1,6 Prozent teils hohe Gutschriften erzielen können. Außerdem wiesen Indexmodelle mit reinen Aktienindizes eine um durchschnittlich 0,4 Prozentpunkte höhere Performance aus als Modelle, die auf einen Multi-Asset-Index basieren. Sie legten im Durschnitt um ein Prozent zu.

Leider würden die Indexpolicen von manchen Versicherungsmaklern als die „eierlegende Wollmilchsau“ dargestellt, die kein Risiko aufweist, aber hohe Renditen erzielt. „Ordnet man die Indexpolice richtig ein – und das kann man von einem Versicherungsmakler erwarten – dann hat sie sicherlich ihre Daseinsberechtigung als eine Alternative zu einer klassischen Versicherungspolice mit einer Chance auf etwas mehr Rendite, aber auch das Risiko von Nullrunden“, so der Analytiker.

Zur Studie der Stiftung Warentest möchte die Rating-Agentur Assekurata keine konkrete Stellung beziehen. Die Branchenexperten verweisen aber darauf, dass die Indexpolicen seit langem in der Kritik stehen. „Dies ist nicht ganz unberechtigt, auch wir haben die mageren Renditen und die hohe Komplexität bereits häufig kommentiert“, erläutert Pressesprecher Russel Kemwa. Allerdings sollten nicht alle Angebote über einen Kamm geschert werden. „Dafür ist das Tarifangebot zu unterschiedlich“, so Kemwa.

VERBAND KRITISIERT METHODIK

Sehr kritisch und umfassend nimmt der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) zu der Untersuchung aus Berlin Stellung. So sei es gar nicht nachvollziehbar, wie Finanztest zu den Ergebnissen komme. „Die Bewertungsmethodik zur Messung des Anlageerfolgs in einem sicherheitsorientierten Sicherungsvermögen ist aus GDV-Sicht zweifelhaft“, heißt es vonseiten des Verbands. Indexpolicen eigneten sich für eher sicherheitsorientierte Kunden, die an den Chancen der Aktienmärkte partizipieren, aber Verluste ausschließen wollten. Als Ausgleich für diesen Schutz geben sie die positive Wertentwicklung des zugrunde liegenden Indexes nur anteilig weiter. Über die Chancen und Risiken, Vor- und Nachteile sowie Unterschiede zu anderen in Frage kommenden Produktvarianten würden die Kunden während der Beratung aufgeklärt. „In jedem Fall werden bei der Entwicklung von neuen Produkten die Vorgaben der Aufsichtsbehörde BaFin beachtet“, so das abschließende Statement beim GDV.

Nach Auskunft des zuständigen Bafin-Referatsleiters für Grundsatzfragen zur Wohlverhaltensaufsicht, Dieter Feldmann, sind Indexpolicen bisher nicht in den „Fokus der Aufsicht geraten“. Die BaFin konzentriere sich bisher bei ihren Prüfungen einiger Lebensversicherer vor allem auf die Produkte, die häufig vertrieben werden, hohe Effektivkosten aufweisen und als besonders teuer festgestellt worden wären. Die Aufsicht behalte sich aber offen, künftig auch Indexpolicen zu prüfen – und könne erst danach öffentlich zu dieser Produktgattung Stellung nehmen.