FONDS exklusiv: Die Lebenserwartung steigt seit Jahrzehnten. Damit können wir uns vielfach auf einen Ruhestand von zehn, 20 oder mehr Jahren freuen, der aber finanziert werden muss. Warum ist eine lebenslange Rente hierfür unverzichtbar?

Igor Radović: Auch im Ruhestand wird jeder monatliche Ausgaben haben, die er mit laufenden Einnahmen finanzieren muss. Niemand weiß jedoch, wie lange er tatsächlich leben wird. Deswegen ist eine lebenslange Rente ein elementarer Baustein der privaten Altersvorsorge. Sie ergänzt die gesetzliche Rente, die als Basisversorgung zumeist nur einen Teil der monatlichen Ausgaben abdeckt.

Ist es angesichts des inzwischen höheren Zinsniveaus nicht attraktiver, diese Lücke mit einem Bank- oder Fondssparplan zu schließen?

I. G.: Auf den ersten Blick mag das so aussehen. Aber Bank- und Fondssparpläne sind endlich. Das heißt, irgendwann ist das erwirtschaftete Kapital aufgebraucht. Der Zeitpunkt hängt von der Höhe der monatlichen Entnahmen sowie den Entwicklungen an den Kapitalmärkten ab und lässt sich daher nicht verlässlich ermitteln. Folglich bleibt das Risiko, dass das Kapital aufgezehrt ist, die monatlichen Belastungen aber weiterlaufen. Nur mit einer Leibrente, die Lebensversicherer in vereinbarter Höhe bis zum Tod des Versicherten zahlen, lässt sich dieses Risiko absichern. Eine sehr geeignete Lösung dafür ist, einen Einmalbetrag in unsere Garantie Investment Rente zu platzieren.

Welche Vorteile bietet Ihre aufgeschobene beziehungsweise Sofortrente?

I. G.: Unsere Kunden haben bei der Garantie Investment Rente die Wahl zwischen drei ETF-Portfolios, die über Aktienquoten von 20, 30 und 50 Prozent verfügen und von Setanta Asset Management verwaltet werden. Über die Kapitalanlage und die Wertentwicklung der Portfolios können sich unsere Kunden jederzeit im Internet informieren. Unsere Sofortrente bietet maximale Transparenz und eine überzeugende Teilhabe an den Renditechancen der Aktienmärkte auch im Rentenalter. Gleichzeitig erhält man eine der höchsten Renten am Markt, deren Höhe in den Folgejahren nur steigen, aber nie fallen kann. Das schafft Planungssicherheit für unsere Kunden.

Wie bringen Sie die lebenslange Rentenzusage und die erhöhte Teilhabe an volatilen Börsen auf einen Nenner?

I. G.: Hierfür setzen wir Finanzinstrumente ein. Vereinfacht ausgedrückt ermitteln wir die Differenz zwischen dem Kapital, das für die Rentenzahlungen erforderlich ist und dem Kapital, das auf Basis des gewählten Portfolios erwirtschaftet wurde und decken etwaige Differenzbeträge durch den Kauf dieser Finanzinstrumente ab. Damit erhält der Kunde die garantierte Rente, und sollte sich das gewählte Portfolio besonders gut entwickeln und bestimmte Schwellenwerte überschreiten, erhöhen wir die Rente und zahlen diese erhöhte Garantierente dann lebenslang weiter. Wie schnell wir auf positive Entwicklungen reagieren können, erleben gerade viele Neukunden.

Wie meinen Sie das?

I. G.: Der Einsatz der Finanzinstrumente wird durch die gestiegenen Zinsen günstiger. Diesen Kostenvorteil haben wir jetzt recht schnell an unsere Kunden weitergegeben: Neukunden im Alter zwischen 62 und 67 Jahren erhalten durchschnittlich um über 30 Prozent höhere Einstiegsrenten als bisher.

Behalten Kunden lebenslang Zugriff auf ihr verrentetes Kapital?

I. G.: Ja, unsere Kunden können sich jederzeit ihr vorhandenes Vertragsvermögen oder Teilbeträge auszahlen lassen. Im Fall ihres Todes zahlen wir mindestens 90 Prozent des verbliebenen Kapitals an die Hinterbliebenen aus. Anders als bei vielen klassischen Produkten fließt das Restkapital damit nicht ins Versichertenkollektiv.

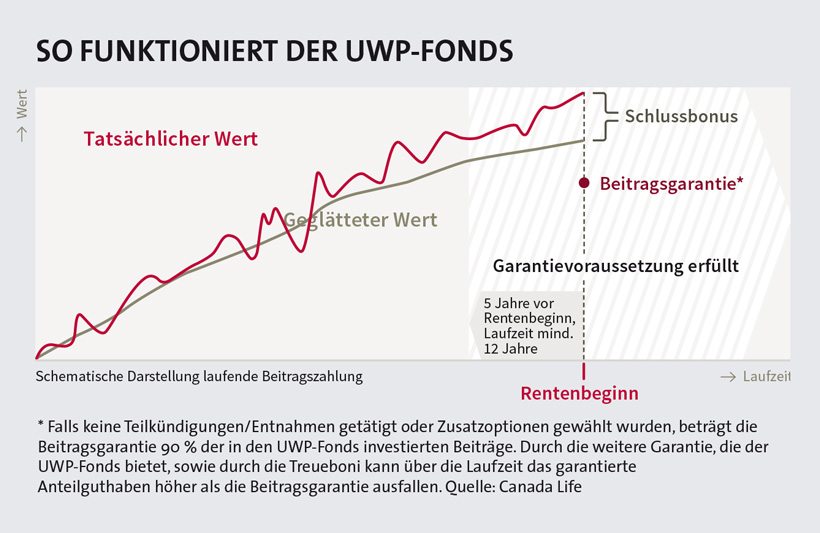

Neuerungen gibt es bei Ihrer Privatrente Generation private plus: Sie haben die Flexibilität erhöht und die Fondsauswahl erweitert. Setzen die meisten Kunden nicht auf Ihren Unitised-With-Profits (UWP)-Fonds?

I. G.: Ja, das stimmt, denn der UWP-Fonds und die damit verbundenen Garantiezusagen sind ein zentrales Alleinstellungsmerkmal von Canada Life. Gleichwohl wissen wir von Vertriebspartnern und Kunden, dass es auch Interessenten gibt, die ihre Beitragszahlungen ganz oder teilweise in unseren gemanagten Portfolios oder in Drittfonds investieren wollen. Deshalb haben wir die Fondsauswahl auf rund 60 Fonds ausgeweitet, darunter insbesondere ETFs und Fonds, die ESG-Kriterien berücksichtigen. Insgesamt kann man bis zu 40 Fonds wählen.

Wie ist der UWP-Fonds aufgestellt?

I. G.: Unser UWP-Fonds verfügt über ein Vermögen von über 5,5 Milliarden Euro. Der Fonds ist nach Artikel 8 EU-Offenlegungsverordnung klassifiziert. Das Fondsmanagement investiert etwa zu 50 Prozent in Aktien und dies aufgrund der Value-Orientierung übergewichtet in den USA. Der andere Teil ist in Immobilien, Private Equity und zunehmend im Bereich Alternative Investments investiert sowie weiterhin in Unternehmens- und Staatsanleihen. Die Duration der Anleihen korrespondiert mit dem Volumen an Rentenzahlungen. Der UWP-Fonds übernimmt also die Kapitalanlage der Beitragszahlungen …

… und muss damit auch sicherstellen, dass zumindest der geglättete Wertzuwachs erwirtschaftet wird, oder?

I. G.: Richtig, der geglättete Wertzuwachs von aktuell 1,7 Prozent bezeichnet die Wertsteigerung, die wir jährlich neu festlegen und unseren Kunden, die den UWP-Fonds gewählt haben, garantieren. Das Kapital unserer Kunden wird also in einem Fonds und nicht in einem Sicherungsvermögen wie bei deutschen Versicherern angelegt, was es uns ermöglicht, stärker an den Aktienmärkten zu investieren. Seit Auflage im Jahr 2001 konnte der UWP-Fonds, trotz der zahlreichen Krisen, den Garantiewert nicht nur sicherstellen, sondern vielfach einen höheren tatsächlichen Wert erwirtschaften – und profitiert aktuell sogar von steigenden Zinsen.

Inwiefern, Herr Radović?

I. G.: In Zeiten niedriger Zinsen waren wir sehr vorsichtig in Anleihen investiert, indem wir ihre Laufzeiten sehr kurz gehalten haben oder höhere Barreserven aufbauten. Mit steigenden Zinsen können wir jetzt in längere Laufzeiten mit höherem Zins anlegen. Über die Zeit haben wir damit den Zins sozusagen zum Vorteil der Wertentwicklung „zementiert“.

Gibt es neben der breiteren Fondsauswahl weitere Neuerungen?

I. G.: Uns war es wichtig, das Produkt einer breiteren Zielgruppe zugänglich zu machen. Deswegen haben wir drei technische Neuerungen umgesetzt. Kunden, die sich für einen Einzelfonds entscheiden, können ein Automatisches Ablaufmanagement wählen. Bei Erreichen eines zuvor festgelegten Betrages für das Anteilguthaben werden die Anteile der Einzelfonds bis zum Vertragsende in das Automatische Portfolio Management umgeschichtet, um so das erwirtschaftete Anteilguthaben schrittweise zu sichern. Zweitens gibt es eine Startoption, die jungen Menschen die Möglichkeit gibt, die Vorsorge für die ersten fünf Jahre mit monatlichen Beitragszahlungen bereits ab 20 Euro im ersten Versicherungsjahr zu beginnen. Und drittens schaffen wir mit der Notfalloption die Voraussetzung dafür, dass sich Kunden bei Bedarf schnell Kapital im Umfang von bis zu 50 Prozent des bestehenden Rückkaufswertes auszahlen lassen können.

Abschließend eine Frage zum Wechsel an der Unternehmensspitze: Was können Berater und Kunden von der neuen CEO Susan Gibson erwarten?

I. G.: Susan Gibson ist seit 18. Mai 2023 Managing Director der Canada Life Assurance Europe. Neben früheren Tätigkeiten in den Bereichen Vertrieb, Strategy Design & Execution und Investment Management war sie die letzten vier Jahre als Chief Digital and Innovation Officer beim irischen Marktführer Irish Life tätig, der wie wir zur kanadischen Great-West Lifeco Gruppe gehört. Damit bekommen die Themen Digitalisierung und Innovation, die wir seit Jahren in unseren Produkten und Prozessen vorantreiben, einen kräftigen Schub. Susan bringt Erfahrungen und wichtige Impulse mit, um uns dabei zu unterstützen, Digitalisierung und Innovation zu nutzen, um bessere Ergebnisse für Kunden, Geschäftspartner und unser Unternehmen zu erzielen.