Wer seinem Nachwuchs den künftigen Lebensweg finanziell ein Stück weit ebnen will, trifft auf eine verwirrende Vielfalt. So konkurrieren Fondspolicen der Lebensversicherer mit Fondssparplänen von Banken, Sparkassen und Fondsgesellschaften. Dabei sind schon allein die Vorsorgewege der Anbieter von Kinderversicherungen nahezu unübersichtlich. Das zeigen beispielhaft starke Marken wie der MeinPlan Kids der Lebensversicherung von 1871, der Biene Maja Junior Schutz Brief der Nürnberger, Kindervorsorge Tip-Top Tabaluga der Universa oder die Basler Invest Kids. Die beiden letztgenannten haben jüngst „Updates“ für ihre Kinderpolicen vorgestellt.

Alle Kinderversicherungen sind jedoch, anders als der Produktname verspricht, primär als Vorsorge fürs Alter konzipiert und werden aus steuerlichen Gründen nicht vor dem 62. Lebensjahr der „Kinder“ fällig. Diese haben allerdings frühere Zugriffsmöglichkeiten auf das Geld. Beim Tabaluga-Konzept der Universa sind seit kurzem sogar Entnahmen bis zu einem Restguthaben von 1.500 (bislang: 2.500) Euro möglich. Gedacht sind diese Möglichkeiten zur Finanzierung eines Führerscheins, eines Schüleraustausches, eines Auslandssemesters, des ersten Autos, der Hochzeit oder der ersten eigenen Wohnung.

Teilentnahmen aus Kinderversicherungen sind rechtlich allerdings Teilkündigungen. Diese werden nach § 20 Abs. 1 Nr. 6 des EStG besteuert. Das heißt, der Unterschiedsbetrag zwischen der Versicherungsleistung und der Summe der bezahlten Beiträge ist steuerpflichtig. Nur die Hälfte dieses Unterschiedsbetrags wird dagegen bei Lebensversicherungen durch das Halbeinkünfteverfahren steuerlich belastet, die nicht vor dem 62. Lebensjahr der versicherten Person fällig werden und mindestens zwölf Jahre gelaufen sind.

Solche Rentenversicherungen werden heute grundsätzlich in Fonds angespart. „Kapitalmarktorientierte Produkte haben im Neugeschäft mit Rentenversicherungen inzwischen einen Anteil von gut zwei Dritteln“, erklärt Jörg Asmussen, Hauptgeschäftsführer des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV). Lediglich noch knapp ein Drittel der neu abgeschlossenen Renten seien ganz klassische Lebensversicherungen mit einem garantierten Zins über die gesamte Laufzeit. Fließen die Spargelder in den klassischen Deckungsstock der Lebensversicherer, werden sie mit Garantiezins und Überschussbeteiligung bedient. Der Garantiezins beträgt seit Jahresbeginn nur noch 0,25 Prozent. Und die Überschussbeteiligung, die sich vorwiegend aus Anlagen in festverzinslichen Wertpapieren und Immobilien speist, kommt in der Regel nicht an das Ergebnis einer guten Fondsanlage heran.

So bieten die Lebensversicherer Aktien-, Renten- und Immobilienfonds mit unterschiedlichen Anlagestrategien an. „Das Fondsangebot ist riesig, es gibt neben Einzelfonds und gemanagten Portfolios nachhaltige Anlagepakete, die aktuell sehr beliebt und bestens geratet sind“, betont Marlies Tiedemann, Produktmanagement/Markt Leben der Basler. Die Fonds können in unterschiedlicher Gewichtung gemischt werden. Maßgeblich ist das sogenannte Risikoprofil der Sparer. Das lässt sich zum Beispiel nicht nur mit einer Anlage in Immobilienfonds, sondern auch per Vereinbarung von Cap oder Quote begrenzen. Das heißt, dass Spitzenrenditen gekappt, dafür aber schlechte Ergebnisse nach unten begrenzt werden. Außerdem können die „Spargroschen“ für die Kinderversicherungen auch in Fonds und den klassischen Deckungsstock der Lebensversicherer aufgeteilt werden. „Mit dem Vario-Schieberegler lässt sich der Anteil der Anlage im Garantievermögen immer wieder neu justieren“, sagt Tiedemann.

Über solche Anpassungen entscheiden die Beitragszahler, also normalerweise die Eltern. Doch ab einem bestimmten Alter – zumeist bei Volljährigkeit – darf der Nachwuchs in die Rolle des Versicherungsnehmers und Beitragszahlers schlüpfen. Und wer bis 62 Jahre durchhält, kann zwischen einmaliger Kapitalleistung und Rente wählen. Ob diese langen Laufzeiten erreicht werden, erscheint allerdings zweifelhaft. Schließlich dürfen Kinderversicherungen prinzipiell noch vor dem ersten Geburtstag abgeschlossen werden. Das wären dann Vertragslaufzeiten von bis zu 62 Jahren.

BU-Schutz integrierbar

Neu ist bei der Basler Invest Kids die Option, zum 18. Lebensjahr des versicherten Kindes eine Berufsunfähigkeits- oder Grundfähigkeitsversicherung abzuschließen, und zwar mit einer „stark vereinfachten Gesundheitsprüfung“. Eine ähnliche Ergänzung hat auch die Universa bei ihrem Tabaluga-Konzept vorgenommen: Es besteht nunmehr die Möglichkeit, eine Berufsunfähigkeitsversicherung ganz ohne erneute Gesundheitsfragen abzuschließen oder eine Kapitalauszahlung bei schweren Krankheiten, bei Schwerbehinderung oder Pflegebedürftigkeit zu wählen. Bei der Nürnberger können die Gesundheitsfragen schon beim Vertragsabschluss von den Eltern beantwortet werden. Dann ist das später nicht mehr nötig.

Eine gedankliche Anleihe bei den frühen Aussteuer- und Ausbildungsversicherungen ist bei den Kinderversicherungen die Möglichkeit, die Kids für den Fall abzusichern, dass der Beitragszahler, wie Vater oder Mutter, berufsunfähig wird oder verstirbt. Dann würden die Beiträge für die Rentenpolice der Kinder bis zum Ende der Mitversicherungsdauer vom Versicherer selbst aufgebracht werden. Das ist in der Regel das 18. Lebensjahr des Kindes. Wer will, kann zudem eine Unfall- bzw. Krankenversicherung in die Kindervorsorge integrieren. Das ist ein echter Mehrwert gegenüber Bank- und Investmentsparplänen, sofern man das will. Jedenfalls haben diese Unterschiede rechtliche und steuerliche Folgen sowie Auswirkungen auf die Kosten. Denn der Versicherer lässt sich die Sicherheitsnetze natürlich bezahlen, sodass der tatsächlich investierte Beitragsanteil kleiner wird.

Ab 25 Euro geht es los

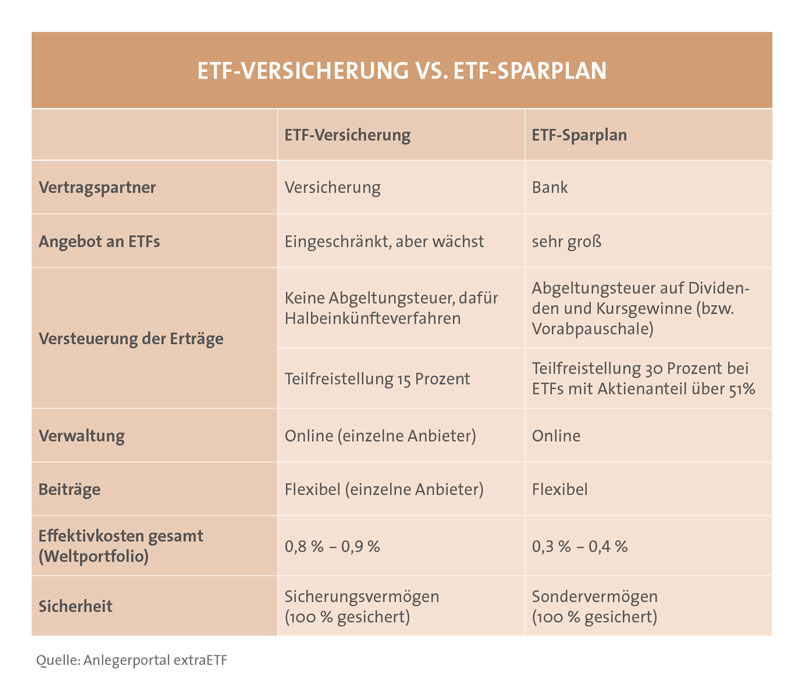

Für Kinderpolicen und Fondssparpläne gilt gleichermaßen: Der Einstieg ist zumeist schon mit geringen Monatsbeiträgen möglich, in der Regel ab 25 Euro. Für die meisten Sparer ist aber ein ETF-Sparplan besser geeignet als eine fondsgebundene Rentenversicherung, begründet Stiftung Warentest unter Verweis auf ältere Untersuchungen. ETFs (Exchange Traded Funds) werden nicht aktiv gemanagt, sondern bilden einen Börsenindex nach. Das können der DAX, der Euro Stoxx50 oder der MSCI World sein. Die Auswahl ist immens. Auch die Kinderversicherungen setzen inzwischen auf diese passiven und dadurch deutlich günstigeren Indexanlagen. Welche Unterschiede es beim Einsatz von ETFs in Versicherungen und Sparplänen zu beachten gibt, zeigt der Vergleich auf der vorherigen Seite.

Im Vergleich von Kinderpolicen und Fondssparplänen punkten Letztere mit ihrer größeren Flexibilität durch einen direkten Zugriff auf das Depot. Auch die Fondsauswahl ist größer, sofern der Bankberater nicht nur auf die hauseigenen Produkte verweist. Teilentnahmen und Zuzahlungen haben bei einem Fondssparplan keine direkten steuerlichen Folgen. Weder die Laufzeit der Verträge noch Alter und Gesundheitszustand des Sparers spielen eine Rolle. Auch bei den Kosten haben die Lebensversicherungen zumeist das Nachsehen. Das liegt im Allgemeinen an den höheren Abschlusskosten.

Fondsgebundene Rentenversicherungen stehen mit Blick auf die Steuern dafür besser da als Fondssparpläne. So müssen fondsgebundene Rentenversicherungen nicht laufend versteuert werden. Wird im Alter eine Kapitalauszahlung anstelle einer laufenden Rente gewählt, kommt in aller Regel das Halbeinkünfteverfahren zum Zuge. Bleibt es bei der Rente, muss nach aktueller Gesetzeslage nur deren Ertragsanteil versteuert werden.

Fondsgebundene Rentenversicherungen stehen mit Blick auf die Steuern dafür besser da als Fondssparpläne. So müssen fondsgebundene Rentenversicherungen nicht laufend versteuert werden. Wird im Alter eine Kapitalauszahlung anstelle einer laufenden Rente gewählt, kommt in aller Regel das Halbeinkünfteverfahren zum Zuge. Bleibt es bei der Rente, muss nach aktueller Gesetzeslage nur deren Ertragsanteil versteuert werden.

Bei Fondssparplänen sieht das anders aus. Als fiktiver Ertragszufluss wird bei thesaurierenden Fonds zum Beispiel alljährlich eine steuerliche Vorabpauschale automatisch von der Depotbank abgeführt. Die Höhe dieser Pauschalsteuer ergibt sich aus dem Wert der Fondsanteile zum Jahresbeginn, der mit 70 Prozent eines Basiszinssatzes multipliziert wird, wie dem Portal fondspolicen-analyse der FiBA Consulting zu entnehmen ist. Generell wird der steuerliche Vorwegabzug aber durch sogenannte Teilfreistellungen gemildert. Diese gibt es als Ausgleich für die pauschale Steuer von 15 Prozent, die Fondsgesellschaften auf ihre inländischen Erträge zahlen müssen.

Hinzu kommt der Sparerfreibetrag in Höhe von 801 Euro beziehungsweise von 1.602 Euro bei zusammen veranlagten Paaren, womit kleinere Erträge bei Fondssparplänen völlig von der Steuer verschont bleiben. Doch kann dieser Freibetrag auch bei Teilentnahmen aus Lebensversicherungen genutzt werden. Die pauschale Teilfreistellung – allerdings nur in Höhe von 15 Prozent – gibt es für thesaurierende Indexpolicen ebenfalls. Gleichwohl steht die fondsgebundene Rentenversicherung insgesamt im Ergebnis der Fondspolicen-Analyse von FiBA Consulting steuerlich besser da als der Fondssparplan (siehe Tabelle auf der Seite 44). Außerdem müssen Jahr für Jahr die Erträge des Sparplans in der Einkommensteuererklärung berücksichtigt werden. Das ist bei einer Lebensversicherung in der Regel nicht nötig.

Sparplan oder police?

Bei Produktauswahl und Vertragsabschluss sollte ein Versicherungsvermittler oder Finanzberater des Vertrauens hinzugezogen werden. Einerseits gibt es inzwischen sehr viele Optionen, die Kindervorsorge individuell zu gestalten. Andererseits ist auch das Festlegen der individuell passenden Fonds nicht zuletzt durch das Thema Nachhaltigkeit noch anspruchsvoller geworden.

Einen weiteren Vorteil bieten Kinderversicherungen, der allerdings erst spät zum Tragen kommt: Die Rente fließt lebenslang, egal wie alt der Nachwuchs später einmal wird. Das kann ein Fondssparplan nicht bieten. Aber er lässt sich später „umpolen“, indem der Einmalbeitrag für eine sofort beginnende Rente eingesetzt wird – zu den dann geltenden Rechnungsgrundlagen, versteht sich.